Você buscou por: Br distribuidora

Warning: Undefined variable $contador in /home/relatorioreservado/www/wp-content/themes/relatorio-reservado/search.php on line 32

Regulação

Minas e Energia e Aneel impõem amarra para renovação de contratos das distribuidoras

11/11/2024Um raro momento de convergência entre o ministro de Minas e Energia, Alexandre Silveira, e a Aneel. Silveira tem defendido que a renovação das concessões de distribuidoras fique condicionada à renúncia de ações judiciais contra o Poder concedente, proposta já discutida no âmbito da agência reguladora. Ou seja: para estender os contratos, as empresas teriam de abrir mão de contenciosos contra a União ou estados. A possibilidade já está provocando um curto-circuito entre a Aneel e as empresas de energia. E, ironia das ironias, ameaça aumentar ainda mais o nível de judicialização do setor. Há informações de que a Abradee (Abradee (Associação dos Distribuidores de Energia Elétrica) cogita entrar na Justiça para brecar o projeto.

Destaque

Aqua Capital tenta evitar o contágio pela crise da Agrogalaxy

11/11/2024

Empresa

Entressafra da Agrogalaxy se espalha pelo agronegócio

22/10/2024

Empresa

Colombiana Promigas prepara seu desembarque no Brasil

4/10/2024

Destaque

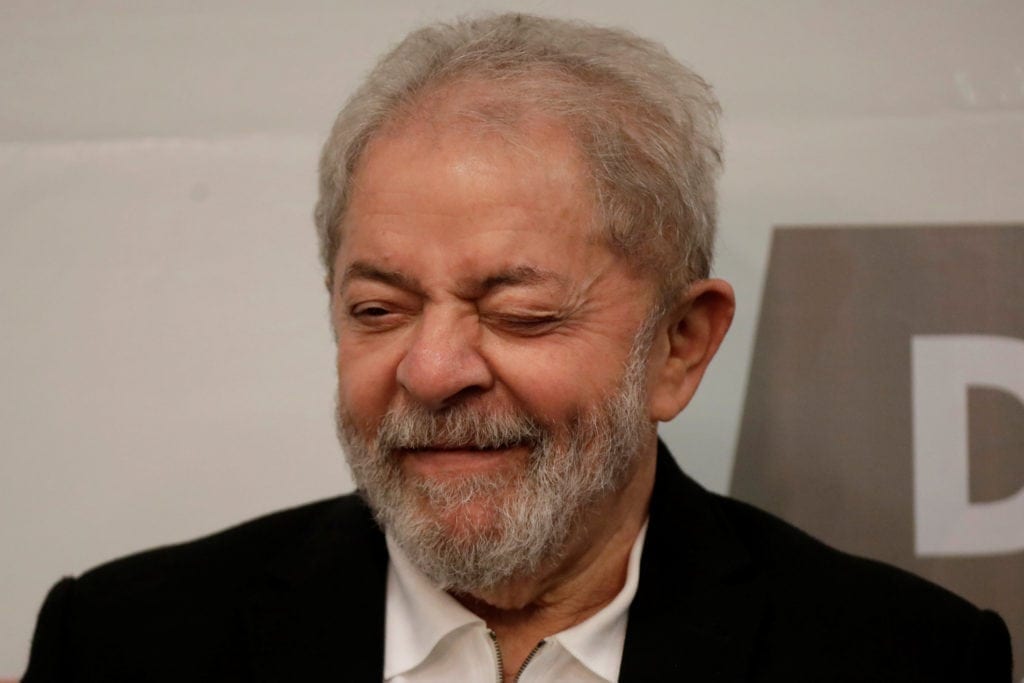

Troca de comando da ANP opõe Minas e Energia e Petrobras

1/10/2024A sucessão no comando da ANP está colocando em lados opostos o ministro de Minas e Energia, Alexandre Silveira, e a presidente da Petrobras, Magda Chambriard. Silveira, como se sabe, quer emplacar no cargo Pietro Mendes, secretário nacional de Petróleo, Gás Natural e Biocombustíveis e presidente do Conselho da Petrobras. Ocorre que, os últimos dias, outro nome passou a aparecer muito bem cotado na bolsa de apostas em Brasília: Allan Kardec, atual presidente da Gasmar, distribuidora de gás do Maranhão.

Discretamente, como é do seu estilo, Magda tem atuado nos bastidores em favor da indicação de Kardec. Ambos tocam de ouvido. Se Pietro Mendes é o homem de confiança de Silveira no board da Petrobras, Magda e Kardec sempre demonstraram sintonia na própria ANP – ambos foram colegas na diretoria do órgão regulador entre 2008 e 2012.

Além disso, o maranhense Kardec conta também com o apoio do “sumo pontífice” e de um dos cardeais da política no estado, respectivamente José Sarney e Edison Lobão, ex-ministro de Minas e Energia. São personagens de peso que Lula costuma ouvir e incensar. Em junho, por exemplo, em entrevista a uma rádio maranhense, o petista referiu-se a Lobão como uma “figura excepcional” do seu primeiro governo, “um quadro político refinado para discutir qualquer assunto, em qualquer área”.

No caso de José Sarney, então, nem se fala. No ano passado, por conta da inauguração da Ferrovia Norte-Sul, Lula fez questão de gravar um vídeo ao lado de Sarney rasgando elogios ao ex-presidente da República pela “ideia” de construir a linha férrea. No entorno do petista, ressalte-se, há quem veja a escolha de Allan Kardec também como um hedge político. Seria uma forma de evitar um excesso de poder nas mãos de Alexandre Silveira, do PSD, um partido que “está” na base aliada, algo muito diferente de “ser” da base aliada. Mesmo porque a mesma legenda, por meio do senador baiano Otto Alencar, tenta também emplacar um nome em uma das diretorias da ANP.

O sucessor de Rodolfo Saboia, que deixa a diretoria-geral da ANP em dezembro, terá um dos maiores desafios da história recente da agência: o imbróglio da Margem Equatorial passará obrigatoriamente por suas mãos. Isso inclui não apenas o impasse em relação ao início ou não das atividades da Petrobras na bacia da Foz do Amazonas, no Amapá, mas os futuros leilões.

A ANP já incluiu novas bacias na região entre as prioridades do calendário de estudos geológicos e econômicos de 2025. No setor há quem diga até que o movimento foi um aceno de Saboia ao governo, na tentativa de ser reconduzido à diretoria-geral da ANP, por ora a menos provável das hipóteses. Nesse quesito em especial, Pietro Mendes e Allan Kardec estão tecnicamente empatados: ambos são enfaticamente favoráveis à exploração da Margem Equatorial.

Em contato com o RR, a Petrobras negou que a presidente da companhia esteja “agindo para indicar o novo diretor-geral da agência reguladora”. Ainda de acordo com a estatal, “Magda Chambriard tem total respeito pela governança interna da ANP e por qualquer que seja a escolha feita pelo governo federal, a quem cabe a decisão.”

Mercado

IPO serve de trampolim para CVC Capital vender participação na Moove

27/09/2024O CVC Capital Partners deverá se aproveitar da abertura de capital da Moove na Bolsa de Nova York, para vender integralmente a sua participação na empresa. O fundo norte-americano detém 30% da distribuidora de lubrificantes da Cosan. Estima-se que o valuation da companhia de Rubens Ometto possa chegar a US$ 2 bilhões, o que precificaria a parte do CVC em aproximadamente US$ 600 milhões. Por essas e outras, a operação vem sendo chamada no mercado de IPO do ano no “Brasil”. Só que em Nova York.

Empresa

Advent olha a porta de saída na Fortbras

18/09/2024O Advent, controlador da Fortbras, pretende reduzir sua posição na empresa – uma das maiores distribuidoras de autopeças da América Latina, com receita anual em torno de R$ 3 bilhões. A informação é que os norte-americanos vêm sondando fundos de investimentos. A intenção original do Advent sempre foi a abertura de capital da Fortbras, o que lhe permitiria diminuir gradativamente a sua participação. No entanto, a estiagem de IPOs no Brasil mandou o projeto para o acostamento. Procurado pelo RR, o Advent não se pronunciou.

Destaque

General Atlantic avança sobre ativos da Enel em transição energética

16/09/2024Segundo informações que circulam na “corrente elétrica” do setor de energia, a General Atlantic está rondando a Enel. A gestora norte-americana tem feito sondagens com o objetivo de se associar ou mesmo adquirir ativos em geração renovável dos italianos no Brasil. Um dos mais cobiçados é o complexo Lagoa dos Ventos, no Piauí, maior parque eólico da América do Sul, um investimento da ordem de R$ 9 bilhões.

Os contatos entre General Atlantic e Enel dizem muito sobre o atual momento de uma e de outra no país. Em conversas reservadas com investidores do setor, representantes da gestora afirmam categoricamente que ela será um serial buyer de projetos em desenvolvimento e de usinas eólicas e fotovoltaicas já em operação no Brasil. A primeira grande sinalização veio em janeiro, quando os norte-americanos adquiriram o fundo de investimento inglês Actis.

Com o negócio, assumiram todo o portfólio dos britânicos em energia no mercado brasileiro, incluindo um pacote de linhas de transmissão compradas anteriormente junto à EDP e uma participação de 26% na Serena, a antiga Omega Energia – a empresa soma uma capacidade instalada de 2,7 GW em geração solar e eólica, além de outros 6 GW em projetos no pipeline. Do lado da Enel, por sua vez, o presente é sabidamente conturbado. Os italianos têm sido forçados a concentrar esforços na Enel São Paulo, distribuidora que vem sendo duramente pressionada por autoridades e pela própria população paulista pelos recorrentes apagões no estado.

A necessidade de aumentar os investimentos na empresa tem levado o grupo a cogitar a venda de ativos no Brasil. Ao menos uma das possibilidades aventadas já está no radar dos italianos há pelo menos dois anos: a negociação do controle da Enel Ceará. Além dos problemas no Brasil, a Enel também tem feito uma rearrumação do seu portfólio em transição energética na América do Sul. Em maio, vendeu, por um total de US$ 1,3 bilhão, suas participações de 87% na Enel Generación Peru e de 100% na também peruana Compania Energetica Veracruz. O comprador? Fundos de investimentos da Actis, que agora atende pelo nome de General Atlantic. Que mundo pequeno… Procurada pelo RR, a Enel não quis comentar o assunto. A General Atlantic, por sua vez, não retornou.

Agronegócio

Alto endividamento é uma erva daninha no solo da AgroGalaxy

23/08/2024A AgroGalaxy – uma das maiores distribuidoras de insumos agrícolas do Brasil, com faturamento de quase R$ 10 bilhões por ano – teria iniciado conversações com os bancos credores para a renegociação do seu passivo de curto prazo, da ordem de R$ 1,5 bilhão.

O nível de alavancagem da companhia está se tornando um fardo difícil de carregar. A relação dívida líquida/Ebitda bateu em 8,5 vezes no segundo trimestre deste ano. A situação já está passando do “desconfortável” para o preocupante.

A AgroGalaxy tem contratos de financiamento e empréstimos com covenants que preveem um endividamento de curto prazo igual ou inferior a 2,8 vezes o Ebitda. Ou seja: tecnicamente, esses credores já poderiam executar a dívida antecipadamente. Em tempo: o mercado vem punindo a AgroGalaxy da forma que melhor sabe fazer.

Somente neste ano, a companhia perdeu cerca de 65% do seu market cap. Consultada pelo RR, a AgroGalaxy disse que “os efeitos das mudanças que fez nos últimos meses, em busca de mais eficiência e agilidade, se tornaram mais evidentes no 2T24”.

A empresa afirmou ainda que “permanece dedicada em melhorar diariamente sua produtividade e eficiência operacional. Tais medidas são essenciais para enfrentar a volatilidade e os desafios do mercado.” Sobre a dívida e a negociação com os credores, nenhuma palavra

Destaque

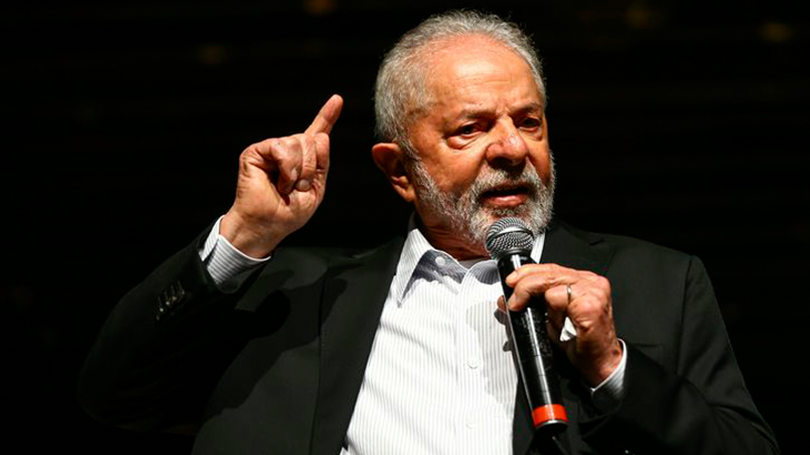

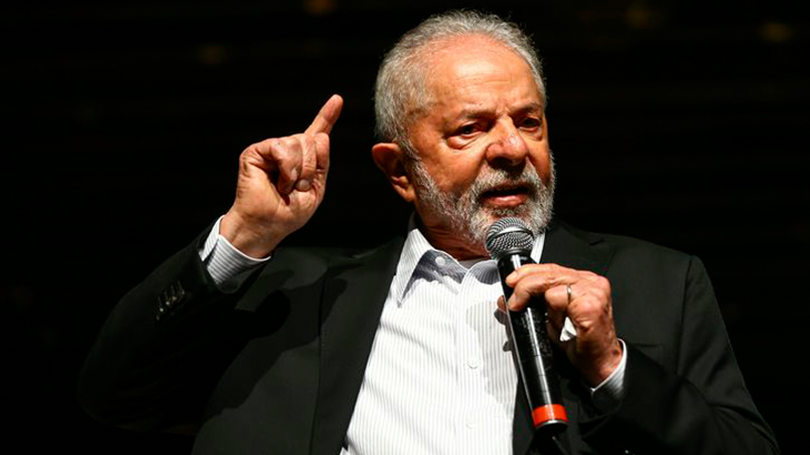

É possível transição energética no Brasil sem a Petrobras?

12/08/2024Qual será o rosto da Petrobras do amanhã: uma face virada para o passado, com o olhar fixo exclusivamente na exploração e produção de combustíveis fósseis, ou uma face voltada para o porvir, mirando a construção da grande empresa de energia lato sensu do Brasil? É o “Dilema de Janus” da estatal, uma complexa discussão que vem sendo travada no governo e no alto-comando da companhia e ainda longe de um consenso. No próprio Palácio do Planalto, há visões dissonantes em relação ao tema.

Mesmo porque qualquer movimento mais agudo da Petrobras gera forte impacto regulatório, competitivo, regional e, last but not least, político. O fato é que não há nenhuma outra empresa mais capacitada para liderar o processo de transição energética da matriz brasileira. A estatal tem fôlego financeiro, um corpo técnico altamente qualificado, presença em grande parte do território nacional e peso institucional, além de estar localizada em um país pródigo em sol, vento e água.

Falta, essencialmente, vontade política para a guinada. Com o reposicionamento estratégico da Petrobras, o Brasil passaria a ter uma grande indutora de investimentos em geração solar, eólica – inclusive offshore, vocação natural para uma empresa com mais de cem plataformas marítimas – e hidrogênio verde. Mais do que isso: a estatal funcionaria como uma espécie de “semi-reguladora” desse mercado. Na posição de maior player, a Petrobras teria condições de arbitrar o setor de energia renovável, guardadas as devidas proporções a exemplo do que historicamente sempre fez no óleo e gás.

No governo, uma das principais vozes a favor desse redirecionamento da Petrobras é o próprio Alexandre Silveira. O ministro de Minas e Energia defende que a estatal deve, a um só tempo, diversificar suas áreas de atuação e investir pesadamente em geração renovável – basta lembrar da sua queda de braço com o então presidente da empresa, Jean Paul Prates, que não fez nem uma coisa, nem outra. Uma das ideias já aventadas na Pasta de Minas e Energia seria a criação de uma companhia à parte, controlada pela Petrobras, que concentraria todas as suas operações em energia limpa.

Essa “Renovabras” poderia buscar recursos no mercado individualmente e emitir ações, sem impacto sobre a estrutura de capital da holding. Isso não quer dizer que a Petrobras tiraria o pé de exploração e produção. Pelo contrário. É o que a estatal sempre fez, faz e fará de melhor ainda por muito tempo. Até porque, goste-se ou não, é o próprio petróleo que financiará a transição energética da companhia. Hoje, a taxa de retorno médio real dos investimentos da empresa em exploração e produção é de 23%; nas fontes de baixo carbono, não passa de 8%.

O entendimento na Pasta de Minas e Energia é que a Petrobras do presente precisa começar a construir, desde já, a Petrobras do futuro. É inexorável que a estatal reduza o grande gap entre o seu portfólio de fontes fósseis e de energia limpa, um abismo que fica patente no próprio programa de investimentos da companhia. Em seu Plano Estratégico 2024-2028, a Petrobras prevê desembolsar US$ 11,5 bilhões em descarbonização das operações, biorrefino e energias eólica e solar. Ou seja: o equivalente a 11% do seu Capex. Para o mesmo período, os recursos destinados à exploração e produção somam US$ 73 bilhões, algo em torno de 71% do Capex.

Ressalte-se que, pouco a pouco, as grandes petroleiras internacionais têm ampliado o volume de recursos em projetos de baixo carbono. A média global ainda é relativamente pequena. No ano passado, segundo a Agência Internacional de Energia, as empresas de petróleo e gás destinaram cerca de US$ 30 bilhões à geração renovável, algo como 4% do seus investimentos totais. É pouco?

É. Mas cabe lembrar que, em 2019, esse índice sequer chegava a 1%. O CEO da Saudi Aramco, Amin Nasser, já disse publicamente que “a transição energética está fracassando” e “os formuladores de políticas deveriam abandonar a fantasia de eliminar petróleo e gás”. Ainda assim, a empresa destina 10% do seu plano de investimentos para fontes de baixo carbono – uma proporção ainda pequena, mas bem superior à média global, por exemplo. O governo da Arábia Saudita determinou, inclusive, que a companhia reduzisse sua produção de petróleo de 12 milhões para nove milhões de barris por dia para se adequar a acordos feitos pelos membros da Opep+. Outro exemplo é a BP, que está bem mais à frente: entre 2019 e o ano passado, a fatia de seus investimentos reservada para projetos de energia renovável saiu de 3% para 30%.

Essa é uma discussão que não fica restrita às muralhas do governo e à cúpula da Petrobras. Ela passa também por quem tem poder corporativo, ou seja, os funcionários da empresa e consequentemente suas entidades representativas. A Federação Única dos Petroleiros (FUP), por exemplo, toca de ouvido com o ministro Alexandre Silveira. Em conversa com o RR, a FUP deixou claro que considera a Petrobras a companhia mais apta para ser o grande player em transição energética no Brasil.

Para a Federação, a empresa “tem ampla expertise e know how no setor de óleo e gás e, agora, deve caminhar cada vez mais no sentido de se tornar uma empresa integrada de energia e servir como importante instrumento para viabilizar investimentos, pesquisa e inovação visando novas rotas tecnológicas que possam colocar o Brasil em uma melhor posição na nova divisão internacional do trabalho que se forma a partir das transições tecnológica e energética.” A FUP reforça que “a tendência das majors de petróleo e gás é tornarem-se grandes empresas de energia. Na realidade brasileira, com o nosso potencial para energias limpas e novas rotas tecnológicas, nos parece que, quanto maior e mais integrada for a Petrobras, e mais envolvida com o segmento de renováveis, maior será sua capacidade de captação no mercado financeiro.”

A Federação dos Petroleiros concorda com a premissa de que os investimentos em energia limpa e em combustíveis fósseis não são excludentes. A FUP lembra que “tem se manifestado em diversas oportunidades, como em audiências públicas, que parte da renda petroleira deve ser destinada a investimentos em transição energética. Ou seja, é preciso contar com os recursos oriundos da produção de óleo e gás no presente para não mais depender dessa renda no futuro.” A entidade, inclusive, faz coro ao ministro Alexandre Silveira, que propôs a criação de um fundo para a transição energética a partir dos recursos do petróleo.

Dentro da imensidão corporativa da Petrobras, com seus mais de 45 mil funcionários, inúmeros níveis hierárquicos e diferenças ideológicas, tudo temperado por uma compreensível defesa do próprio quadrado, há visões distintas sobre o futuro e o papel da companhia. O RR conversou também com colaboradores da estatal na tentativa de aferir o estado de animus da “tropa” em relação ao tema.

Não é difícil verificar o quanto a “limpeza” da matriz energética da empresa provoca divisões intramuros. Os trabalhadores em exploração, produção, refino e logística defendem que a companhia continue sendo “apenas” o que sempre foi: uma petroleira. Algo na linha do “não me venham com novidades…”. O argumento é que o diferencial da empresa está na sua tecnologia, expertise e capital humano voltadas para exploração, produção e refino. Basicamente o que ela já provou ser capaz de fazer. Com maestria, diga-se de passagem. O “chão de fábrica” não quer saber nem de vento ou de sol; o futuro da Petrobras está na Margem Equatorial, a única fronteira petrolífera do país capaz de compensar o declínio da produção no pré-sal.

Na mão contrária, um grupo de funcionários de níveis hierárquicos mais altos entende que a Petrobras deve se tornar, sim, uma grande empresa de energia integrada, com um pé em geração limpa e outro em E&P. Estão nesse recorte colaboradores que atuam em pesquisa, projetos e a área corporativa, possuem um olhar mais panorâmico sobre a estatal e são menos focados na operação em si.

Ainda que reconheçam que, a curto e médio prazos, o maior retorno financeiro da estatal virá dos ‘velhos negócios” em E&P e refino. Em algumas áreas da Petrobras, há uma crença na diversificação de riscos como solução para o futuro incerto dos combustíveis fósseis, com a entrada em negócios como biocombustíveis, eólicas e usinas solar. Há quem defenda, inclusive, que os colaboradores poderiam ser distribuídos em células variadas de projetos. Seria uma forma de transformar a Petrobras em uma “incubadora de energia”, com o desenvolvimento de empresas e startups. As “energytechs” promissoras poderiam tornar-se subsidiárias ou coligadas da holding. Esse modelo permitiria a entrada de investidores privados e futuramente até a abertura de capital das sociedades em mercado.

Existe ainda um terceiro agrupamento, que já foi o mais forte na Petrobras e agora vem recuperando seu poder de influência com a presença de Lula no governo. São colaboradores que acreditam no modelo de empresa “do poço ao posto”, com uma maior diversificação dos negócios. De forma sintetizada, defendem a visão dos sindicatos, muito focada na soberania nacional.

A compreensão é que a companhia deve ser um braço do governo para acelerar investimentos, controlar preços, gerar emprego e produzir e distribuir renda. Ou seja, a empresa deveria verticalizar suas operações, inclusive com a reestatização da BR Distribuidora, atual Vibra, e dos gasodutos e refinarias vendidos na gestão Bolsonaro. Esses funcionários defendem que a companhia tem de entrar em setores afins a suas atividades e necessários para o desenvolvimento do país, como energia renovável e fertilizantes. Em linhas gerais, é uma fração da companhia que deseja uma “estatização” ainda maior da Petrobras.

Destaque

Sem privatização, EDP e Lírio Parisotto espreitam a porta de saída da Celesc

16/07/2024É tempo de transição na Celesc. Não apenas energética, mas societária. Há quase um consenso no setor que a EDP e o Geração L Par, fundo do investidor Lírio Parisotto, vão reduzir ou até mesmo vender integralmente as suas participações na distribuidora catarinense – respectivamente de 33,11% e de 2,91% do capital votante (ou 29,9% e 8,5% do capital total).

A razão é o resfriamento – para não dizer congelamento – dos planos de privatização da Celesc. Em recente entrevista ao Valor Econômico, em 8 de junho, o próprio presidente da companhia, Tarcísio Estefano Rosa, disse que a venda do controle “está descartada enquanto os serviços prestados à população forem adequados”. Com isso, a principal motivação da dupla, montar uma posição privilegiada no capital mirando a posterior privatização, perdeu sentido.

É uma ducha de água fria. Cabe lembrar que a Celesc é uma das duas últimas distribuidora de energia ainda sob controle do estado – ao lado da Cemig. Em contato com o RR, a EDP informou que não comenta o assunto. Também consultado, o Geração L Par não se pronunciou.

No caso específico de Lírio Parisotto, um dos maiores ativistas do mercado de capitais brasileiro, o revés tem um peso ainda maior. Parisotto teria se envolvido diretamente em articulações para a privatização da Celesc. Em dezembro de 2022, por exemplo, reuniu-se com o então governador eleito de Santa Catarina, Jorginho Mello, para tratar do assunto.

Consta que Parisotto tentou, inclusive, influenciar na gestão da companhia, com a manutenção de Cleicio Poleto Martins, que comandava a Celesc na ocasião. Martins era favorável à privatização. Curiosamente, Parisotto acabou batendo de frente com o próprio governador Jorginho Mello, contrário à permanência de um executivo indicado por seu antecessor, Carlos Moisés.

Ao indicar Tarcísio Stefano para o cargo de CEO, o governo catarinense neutralizou possíveis ingerências de Parisotto e da própria EDP sobre a gestão executiva. E Stefano, por sua vez, distanciou a Celesc da privatização. Ou seja, nada saiu de acordo com o script idealizado pelos dois acionistas privados da distribuidora.

Nesse cenário, talvez não reste mesmo outra alternativa à dupla do que olhar para a porta de saída. Em tempo: tomando-se como base apenas o market cap da Celesc, a participações da EDP e de Parisotto valem, respectivamente, cerca de R$ 880 milhões e R$ 250 milhões.

Empresa

Eletrobras deixa um pé na porta de saída da Celesc

19/06/2024

Destaque

Tarcísio Freitas enxerga mais do que gás em polêmico terminal da Cosan

29/05/2024

Destaque

Cemig e ISA se enroscam nas linhas de transmissão da Taesa

27/05/2024De um lado, a Taesa tem sobre si o peso de uma alavancagem razoavelmente alta – a relação dívida líquida/Ebitda é de quase quatro vezes, índice que tende a crescer neste ano por conta dos projetos em desenvolvimento; de outro, a empresa vive uma espécie de “vai ou racha” em relação ao seu planejamento de mais longo prazo. Muito em razão das limitações de caixa, a Taesa não participou dos últimos dois leilões de transmissão da Aneel, o que cria um vácuo no “rejuvenescimento” da sua carteira de ativos. O tempo médio restante das suas concessões é o menor entre as grandes empresas de transmissão do país – 14 anos. Das 43 licenças de transmissão, 13 vencem em oito anos, sendo quatro delas em apenas seis anos. Ou seja: se não houver uma ampliação do portfólio, a Taesa corre o risco de ter uma “barriga” em sua receita já a partir de 2030. Mas, até lá, é possível que isso não seja mais um problema da Cemig.

Empresa

Itaú também tem a sua “Americanas” no Chile

23/05/2024

Destaque

Governo quer aumentar importação de energia para abastecer o Rio Grande do Sul

20/05/2024O governo pretende aumentar a importação de energia em caráter emergencial com o objetivo de normalizar o fornecimento ao Rio Grande do Sul. Há duas preocupações: a primeira, mais imediata, é acelerar a religação dos mais de 230 mil pontos ainda sem luz no estado; a segunda é garantir o suprimento do insumo para os serviços de reconstrução de instalações de infraestrutura já em curso, na maior parte dos casos obras viárias conduzidas pelo Exército. Aliás, ressalte-se, o general Tomás Paiva, Comandante da Força, tem sido um dos grandes colaboradores no trabalho de recuperação do Rio Grande do Sul e no atendimento à população local. Silenciosamente, o Exército vem disponibilizando suas tropas para resgate de desabrigados, construção de pontes temporárias, consertos de estrada, transporte de doações, entre outras missões. Feita essa ressalva, há informações em Brasília de que o ministro Alexandre Silveira vem mantendo conversações com a ministra de Indústria, Energia e Mineração do Uruguai, Elisa Facio, para ampliar a compra de energia do país vizinho, iniciada em 3 de maio. O volume atual enviado ao Rio Grande do Sul tem variado entre 120 MW e 390 MW. A intenção do governo seria subir esse teto para 500 MW, o que ajudaria as duas distribuidoras gaúchas, CEEE e RGE, a acelerar a regularização do abastecimento. Em outro front, fala-se também no Ministério de Minas e Energia de movimentações para a importação de energia da Argentina.

Em relação ao Uruguai, há um obstáculo a ser superado. No momento, além do mercado interno e do Brasil, os uruguaios também estão fornecendo energia para a própria Argentina. Ou seja: é provável que o país vizinho tenha de aumentar sua produção para gerar mais excedente, o que certamente se refletirá no preço do insumo comprado pelo governo brasileiro. Paciência. Não é hora de se fazer muita conta. É mais um custo que irá para o metaverso orçamentário das despesas com a recuperação do Rio Grande do Sul, à margem de amarras fiscais.

Neste momento de tragédia no Rio Grande do Sul, a interligação elétrica entre os três países se torna fundamental para garantir o suprimento de energia ao estado. Em relação ao Uruguai, o transporte do insumo se dá por meio da linha de transmissão que conecta a subestação de Melo, do outro lado da fronteira, à subestação de Candiota (RS). Existe também uma segunda linha, entre Rivera, no Uruguai, e Santana do Livramento (RS). Em relação à Argentina, a distribuição ocorre por uma linha de transmissão entre Rincón Santa Maria, na província de Corrientes, e as subestações Garabi I e Garabi II, em Garruchos (RS). Se necessário, o Ministério de Minas e Energia ainda pode recorrer a uma linha que conecta Paso de Los Libres a Uruguaiana, que não é usada há algum tempo.

Destaque

Venda de ativos é o caminho para Enel concentrar sua energia em São Paulo

10/05/2024A grave crise da Enel em São Paulo tem alimentado diversas conjecturas em relação ao futuro do grupo no Brasil. Algumas com maior voltagem. Nos últimos dias, circula na corrente elétrica do setor a informação de que os italianos avaliam uma reorganização de seus negócios no país. As mudanças atingiriam suas duas principais áreas de atuação.

No segmento de geração, o caminho aventado seria a busca de um sócio para a Enel Green Power, seu braço de energia renovável. Trata-se de um portfólio com 94 usinas hidrelétricas, eólicas e solares, além de outros 16 projetos em desenvolvimento. No entanto, os movimentos mais agudos estariam reservados para o setor de distribuição, justamente o calcanhar de aquiles da companhia no Brasil.

E que movimentos seriam esses? De um lado, a alienação da Enel Rio, a antiga Ampla; do outro, a retomada do processo de venda da Enel Ceará, ex-Coelce, suspenso em novembro do ano passado. Procurada, a Enel não quis se pronunciar.

O enredo tem gigawatts de lógica. O grupo passaria a concentrar grande parte da sua energia, metafórica e literalmente, em seu maior e, ao mesmo tempo, mais problemático negócio no Brasil: a Enel São Paulo. Com quase R$ 20 bilhões em receita, a distribuidora paulista responde por quase metade do faturamento total do conglomerado no Brasil.

É também a operação mais lucrativa dos italianos no país. Às vezes, não se pode ter tudo. E talvez a Enel esteja exatamente no momento de fazer escolhas e renúncias no mercado brasileiro. A venda de parte da Enel Green Power e a negociação das distribuidoras do Rio e do Ceará dariam ao grupo fôlego extra e permitiriam destinar a São Paulo a maior parte dos investimentos já anunciados no país, de R$ 18 bilhões.

A essa altura, seria quase um “seguro concessão”, uma forma de a Enel debelar os riscos regulatórios e políticos que cercam a distribuidora em razão dos seguidos apagões na capital paulista.

A Enel Rio é um ativo considerado de mais fácil liquidez, digamos assim. Está encravada em um mercado importante – atende a 66 municípios do estado do Rio de Janeiro, ou mais de 2,5 milhões de consumidores. No caso da Enel Ceará, há um fio solto.

A venda da distribuidora está condicionada a uma negociação política com o governo federal para a renovação antecipada da concessão, que vence em 2028. Ninguém vai se aventurar a comprar uma empresa cujo contrato expira logo ali na esquina, em pouco menos de quatro anos.

Destaque

O que está mais perto de Itaipu: as ruas de Belém ou as vítimas da catástrofe gaúcha?

9/05/2024A tragédia do Rio Grande do Sul pode provocar uma reviravolta na liberação de R$ 1,3 bilhão de Itaipu Binacional para a COP 30, em Belém. Há uma forte pressão da bancada gaúcha sobre o governo, a começar pela própria base aliada, para que os recursos da estatal sejam redirecionados à reconstrução de Porto Alegre e das demais cidades devastadas pelas chuvas. Alguns parlamentares do Sul têm, inclusive, discutido uma ida conjunta ao presidente Lula para solicitar a transferência das verbas de Itaipu.

A premissa é que, neste momento, não há nada mais prioritário no país: a questão humanitária se sobrepõe a qualquer outro projeto ou iniciativa, por mais importante que venha a ser. Mesmo porque ainda existe uma grande desorientação das autoridades em relação às consequências da tragédia. Não se sabe ao certo o número de vítimas fatais, a quantidade de desabrigados e muito menos a extensão dos danos materiais e o quanto de recursos financeiros terão de ser empregados na restauração de ruas, bairros e mesmo cidades inteiras.

O governo terá de redefinir rubricas, seja diretamente do orçamento da União, seja de estatais federais, com o objetivo de canalizar o maior volume possível de verbas para o Rio Grande do Sul. Nesse contexto, o “resto” talvez tenha de esperar, nem que o “resto” seja um evento global da maior relevância para tratar de uma das agendas mais fulcrais para a humanidade, como as mudanças climáticas. Entre salvar vidas agora e rediscutir mais à frente outras formas de apoio financeiro à COP 30, que só acontece em novembro de 2025, não há discussão. Ou, pelo menos, não deveria haver.

A coincidência de timing entre a assinatura do convênio com a Prefeitura de Belém, firmado na última segunda-feira, e a tragédia no Sul acabou colocando um foco político maior sobre Itaipu e os critérios para o uso de recursos da estatal. Prova disso que é que ontem o deputado federal Danilo Forte (União-CE) apresentou um Projeto de Lei propondo a destinação de R$ 400 milhões das receitas de Itaipu para abater a conta de luz dos consumidores rurais e residenciais no Rio Grande do Sul. É só o começo. Parece realmente um contrassenso: destinar R$ 1,3 bilhão da hidrelétrica para a rede de saneamento e a pavimentação de ruas de Belém, uma cidade a 3,4 mil km de distância que não usa e muito menos paga pela energia de Itaipu.

No próprio setor elétrico, há questionamentos ao acordo com a capital paraense. O ex-diretor-geral do Operador Nacional do Sistema Elétrico (ONS) e atual presidente da Frente Nacional dos Consumidores de Energia, Luiz Eduardo Barata, classificou o repasse de verbas da usina binacional a Belém como um “escândalo” e uma “usurpação do dinheiro pago pelos consumidores de energia do Sul, Sudeste e Centro-Oeste em suas contas de luz”. A questão é um exemplo didático do desnorteamento em geral em torno da catástrofe no Rio Grande do Sul. A RGE, leia-se CPFL, distribuidora que atende 381 municípios do estado, informou a suspensão da cobrança da conta de luz… nas casas que estão sem energia.

Mercado

Advent dá ignição no IPO da Fortbras

18/04/2024A Fortbras, uma das maiores distribuidoras de autopeças da América Latina, como receita acima dos R$ 3 bilhões por ano, tirou seu IPO da gaveta. A abertura de capital servirá como janela para o Advent, acionista controlador, reduzir sua participação no negócio, iniciando seu processo de desinvestimento. A primeira tentativa de oferta de ações, em 2021, virou monóxido de carbono diante da falta de liquidez nos mercados internacionais. Consultado, o Advent não se pronunciou.

Regulação

Aneel deve aumentar a lista de punições à Equatorial Energia

16/04/2024Em meio à crise da Enel em São Paulo, longe dos holofotes a Equatorial Energia também está na mira do Ministério de Minas e Energia e da Aneel. O grupo tem acumulado uma sequências de multas por irregularidades em diferentes estados. E a ficha corrida pode aumentar. Segundo o RR apurou, a agência reguladora vai julgar hoje o processo nº 48500.006802/2022-32, contra a Companhia de Eletricidade do Amapá (CEA), controlada pela Equatorial. A ofensiva do órgão regulador se deve a um “apagão” contratual. A CEA não teria realizado investimentos obrigatórios em pesquisa e desenvolvimento e em eficiência energética no período entre 2013 e 2020 – exigência, ressalte-se, que se aplica a todas as concessionárias e permissionária de distribuição de energia. A rigor, a Equatorial não tem responsabilidade direta pelo eventual calote. A inadimplência da CEA se deu antes da concessão ser arrematada pelo grupo, em junho de 2021. No entanto, é a Equatorial que trava uma queda de braço com a Aneel para escapar da punição. Em dezembro de 2022 (Despacho no 3.542/2022), a diretoria colegiada da Agência aplicou uma primeira multa contra a CEA por não honrar com os investimentos. A empresa, já sob gestão da Equatorial, entrou com recurso administrativo contestando a cobrança. De acordo com uma fonte da própria Aneel, a tendência é que a diretoria colegiada confirme a punição, da ordem de R$ 41 milhões. Em contato com o RR, a Aneel confirmou que o julgamento recurso está pautado para a sessão de hoje. Também consultada, a Equatorial Energia não quis comentar o assunto.

Isoladamente, a eventual multa contra a CEA não teria tanto peso para a Equatorial Energia. No entanto, o processo se soma a outros episódios recentes que têm contaminado a reputação do grupo junto às autoridades do setor elétrico. Em outubro do ano passado, a AGERGS, agência reguladora do Rio Grande do Sul, aplicou uma multa de R$ 24,3 milhões contra a CEEE Equatorial pelo descumprimento de metas e pela precariedade da manutenção de suas instalações. Em dois anos e meio à frente da distribuidora gaúcha, o grupo acumulou sanções de R$ 69 milhões. Até agora, não pagou um centavo sequer, graças a um emaranhado de recursos administrativos. Em maio do ano passado, a Equatorial levou uma multa de R$ 10 milhões do Procon por má prestação de serviços na região de Jaraguá, em Goiás Em outubro, recebeu outra punição, de R$ 11 milhões, por conta das constantes queda de energia no estado. Na ocasião, o governador Ronaldo Caiado convocou uma reunião com o presidente da empresa, Lener Jayme, a quem fez duras cobranças por investimentos.

Negócios

Mitsui quer exercer opção de compra de distribuidoras da Commit

2/04/2024O RR apurou que a Mitsui pretende exercer o direito de preferência sobre a participação da Commit (ex-Gaspetro) sobre cinco distribuidoras de gás do Nordeste – Algás (AL), Cegás (CE), Copergás (PE), Potigás (RN) e Sergas (SE). O grupo japonês tem buscado pareceres jurídicos para dar respaldo à operação. Paralelamente, discute com a Compass, leia-se Cosan, a precificação dos ativos. Trata-se de uma negociação delicada, que tem de ser conduzida com razoável dose de cuidado. O caso é polêmico, com elevado risco de judicialização. A Commit pertence à Compass (51%) e à própria Mitsui (49%). Em 2021, ao fechar a compra da participação da Petrobras na Gaspetro, a Compass/Cosan se comprometeu com o Cade a se desfazer de um pacote de ativos para que a operação fosse aprovada. Sete participações foram vendidas em 2022. Faltam as cinco distribuidoras nordestinas. A Mitsui já está no capital de todas elas e tem a opção de compra das demais ações. Ou “teria”. Outras concessionárias de gás questionam a transferência das empresas para os japoneses por entender que o acordo com o Cade não permite ao grupo exercer o direito de preferência. Na prática, as cinco distribuidoras estariam saindo de uma mão para a outra da Mitsui, pelo fato de o grupo ser acionista da Commit. A maior contestação vem da Infra Gás e Energia. No ano passado, a empresa fechou a compra da participação da Commit na Algás, Cegás, Copergás, Potigás e Sergas. Fechou, mas não levou. Na condição de sócia da Commit, a Mitsui precisa dar seu aval para o negócio, o que até hoje não aconteceu. A Infra já formalizou uma queixa ao Cade. Nos bastidores, insinua que a dobradinha Compass e Mitsui teria montado um teatro e estaria agindo deliberadamente para forçar a transferência das cinco distribuidoras aos japoneses. O RR fez seguidas tentativas de contato com a Mitsui, mas não obteve retorno.

Destaque

Prorrogação do contrato da Necta é antessala para fusão com a Comgás

2/04/2024A Cosan embala com cuidado um projeto que pode criar uma megadistribuidora de gás. Segundo o RR apurou, a Necta (ex-Gas Brasiliano) mantém conversações com o governo de São Paulo para a renovação antecipada da sua concessão, que vence em 2029. As tratativas envolvem a extensão do contrato até 2049. A data não é aleatória. Trata-se exatamente do prazo de concessão da Comgás, a maior distribuidora de São Paulo, que, ao lado da Necta, compõe a intrincada malha societária da Cosan no setor. No tabuleiro do grupo, a unificação da vigência dos dois contratos pode ser a peça que falta para um importante movimento: a fusão entre a Comgás e a Necta. O projeto é discutido dentro do grupo há dois anos, mas esbarra principalmente na diferença do “tempo de vida” de cada companhia. Entre outros problemas, esse descasamento de datas impede, por exemplo, a negociação, com a Petrobras, de um único contrato de fornecimento de gás por longo prazo. Da fusão emergiria a maior distribuidora de gás do Brasil, com receita superior a R$ 11 bilhões, uma geração de caixa próxima dos R$ 5 bilhões e abrangência sobre 85% dos municípios de São Paulo, uma área correspondente a quase 25% do PIB nacional.

A operação permitiria também uma rearrumação da própria teia de participações da Cosan no setor. A Comgás, por exemplo, é controlada diretamente pela Compass, uma espécie de subholding do grupo para a área de gás. Já a Necta está “pendurada” na Commit (antiga Gaspetro), por sua vez pertencente à Compass, leia-se Cosan, com 51%, e à Mitsui, com 49%. A Commit reúne ainda outras dez distribuidoras estaduais, das quais cinco estão à venda. Procurada pelo RR, a Compass não quis se manifestar.

Esta é uma operação que vem sendo cuidadosamente construída pela Cosan. Dois dos principais tijolos foram colocados em 2021. No mês de julho daquele ano, a Compass fechou a compra dos 51% da Petrobras na Gaspetro (rebatizada de Commit), assumindo um colar de distribuidoras, entre as quais a cobiçada Gas Brasiliano. Apenas quatro meses depois, em outubro, a Cosan conseguiu junto ao governo de João Doria a prorrogação do contrato da Comgás, que também venceria em 2029.

LEIA AINDA HOJE: Mitsui quer exercer opção de compra de distribuidoras da Commit

Destaque

Equatorial Energia enfrenta uma crise de alta voltagem

15/02/2024Há um razoável nível de tensão nas tratativas entre o governo do Rio Grande do Sul e Equatorial Energia, controladora da CEEE. Segundo o RR apurou, o governador Eduardo Leite está exigindo que a companhia apresente, em caráter emergencial, um novo plano de investimentos na distribuidora gaúcha. As conversas têm como pano de fundo a possibilidade de medidas mais duras contra a empresa, no limite incluindo até mesmo uma requisição à Aneel para a cassação da sua licença.

As cobranças do governo gaúcho são decorrentes das interrupções no fornecimento de energia no estado. As seguidas falhas colocaram a Equatorial na berlinda, com pressões vindas de diferentes esferas do Poder Público. Há pouco mais de duas semanas, o próprio diretor-geral da Aneel, Sandoval Feitosa, foi a Porto Alegre para discutir o problema com representantes da CEEE e autoridades locais.

Na Assembleia gaúcha, os deputados estaduais articulam a criação de uma CPI para investigar a CEEE e também a RGE, outra distribuidora que atua no estado – esta última controlada pela CPFL.

Em contato com o RR, a Equatorial informou que “desde a sua chegada, em julho de 2021, vem realizando um conjunto de obras e investimentos estruturantes no sistema elétrico do Rio Grande do Sul, com o objetivo de trazer maior robustez e qualidade dos serviços prestados à população. Ao assumir o controle da CEEE, o Grupo Equatorial diz ter se deparado “com mais de 70% das subestações em situação de sobrecarga, mais de 570 mil postes de madeira em final de vida útil, por exemplo.” A companhia afirma ainda que “prezando pela transparência, vem mantendo uma agenda aberta ao diálogo com as autoridades, a fim de continuar avançando na melhoria da prestação de serviços no Rio Grande do Sul, fazendo isso cada vez mais rápido e com mais qualidade.”

Destaque

Compartilhamento de postes provoca batalha entre empresas de energia e de telefonia

7/02/2024As empresas do setor elétrico e as grandes operadoras de telefonia do país – leia-se Claro, Vivo e TIM – estão travando uma acirrada disputa, com intensas articulações em Brasília e acusações de parte a parte. O pano de fundo é a definição do novo arcabouço regulatório para o compartilhamento de postes com prestadoras de serviços de telecomunicações, um mercado potencial da ordem de R$ 12 bilhões. Em outubro do ano passado, a Anatel aprovou um conjunto de regras, e tudo levava a crer que a Aneel iria pelo mesmo caminho, colocando um ponto final no impasse.

No entanto, há duas semanas, o diretor da Agência de Energia Elétrica Fernando Mosna pediu vista do processo, postergando a definição do assunto. A prorrogação aumentou a tensão e tem alimentado uma guerra de versões. Dirigentes do setor de telefonia atribuem o adiamento à pressão das empresas de energia. Ao mesmo tempo, têm encaminhado à Anatel denúncias de que as distribuidoras – as “donas” dos postes – estariam forçando não apenas o trio Vivo, TIM e Claro, mas também outros prestadores de serviços de banda larga a renovar antecipadamente os contratos de aluguel das estruturas.

Seria uma manobra para impor o aumento das taxas de passagem de cabos antes da Aneel bater o martelo em relação às novas regras. Disparos de um lado, disparos do outro. Por sua vez, as companhias do setor elétrico, representadas pela Abradee (Associação Brasileira das Distribuidoras de Energia Elétrica), rebatem e alegam que as empresas de telefonia pagam valores subapreciados pelo compartilhamento dos postes. As distribuidoras reivindicam que o novo arcabouço estabeleça tarifas mais altas pelo uso desses equipamentos.

O duelo não se restringe às empresas. Aneel e Anatel também protagonizam uma queda de braço, que mimetiza o embate entre os players de seus respectivos setores. A agência de energia elétrica faz eco às distribuidoras e prega que as companhias de telecomunicação devem desembolsar um valor maior pela utilização dos postes. Defende que as operadoras paguem um Fator de Utilização (FU) superior a 35%.

Já a Anatel puxa a conta para baixo e trabalha com um índice inferior a 20%. Basicamente, o FU é uma metodologia de cálculo que leva em consideração os custos de construção e/ou manutenção de um poste. Atualmente, as distribuidoras de energia recebem por ano algo em torno de R$ 3 bilhões pelo aluguel dessas estruturas; o setor se apoia em estudos, um deles do BTG, indicando que esse valor deveria ser até quatro vezes superior.

Se, nos bastidores, sobram discordâncias, publicamente as agências reguladoras tratam o assunto com reservas. Ou sequer tratam. Procurada pelo RR, a Aneel não quis se pronunciar. A Anatel, por sua vez, adota um tom protocolar. Diz que “é necessário um alinhamento com a Aneel, o estabelecimento de um consenso entre os interesses dos atores envolvidos e uma interlocução com a sociedade civil e o controle externo”.

Consultada especificamente sobre as tarifas, a agência informou que “a respeito de preço de referência, as áreas técnicas sugeriram que se mantenha o fixado na Resolução Conjunta nº 4/2014, corrigido pelo IPCA, até que se publique ato próprio pela Aneel. No momento a Anatel aguarda deliberação da Aneel”.

Entre os atores privados envolvidos no imbróglio, as distribuidoras de energia sobem o tom. Em contato com o RR, o diretor executivo de Regulação da Abradee, Ricardo Brandão, vocaliza a insatisfação do setor com os valores praticados hoje pela locação dos postes. “Pela regulação da Aneel, 60% da receita bruta do “aluguel” dos postes vai para a modicidade tarifária, ou seja, abate da tarifa para reduzir a conta dos consumidores de energia elétrica. E isso faz sentido, já que o consumidor pagou e paga na tarifa pelo investimento nos postes e paga pela sua manutenção.

O que sobra para as distribuidoras, após os custos, é um valor residual, e para muitas é até negativo.”. Brandão afirma que “uma minoria dos fios nos postes tem contratos e pagam regularmente o compartilhamento. A grande maioria é de fios clandestinos, lançados no meio da noite, muitas vezes retirando as placas de identificação dos fios regulares e é impossível a distribuidora saber que são os donos”.

Segundo o diretor da Abradee, “É fundamental que aqueles que têm poder de polícia, especialmente a Anatel, atuem mais firmemente para punir o clandestino e inibir essa prática”. Brandão diz que “hoje a empresa de telecom não é obrigada a mostrar para a Anatel que tem contrato com uma distribuidora para passar os seus fios e, por esta razão, não há maiores consequência por este comportamento ilegal destas telecoms com fios clandestinos. Se não houver uma atuação mais firme da Anatel contra estes clandestinos, de nada vai adiantar um processo de regularização, porque na semana seguinte já haverá inúmeros clandestinos.

Sempre será melhor não pagar nada do que ser regular, se não houver nenhuma punição ou consequência.” Procuradas pelo RR, as três grandes operadoras de telefonia, Claro, TIM e Vivo, não se pronunciaram.

Energia

O apagar das luzes da Amazonas Energia

23/01/2024A Aneel (Agência Nacional de Energia Elétrica) vai se reunir daqui a pouco para decidir o futuro da Amazonas Energia. Segundo o RR apurou, o órgão regulador deverá referendar a recomendação de que o Ministério de Minas e Energia decrete a caducidade e a consequente extinção do contrato de concessão. O entendimento é que não há muito a fazer. De acordo com informações filtradas da própria Aneel, em trecho do voto que lerá na reunião de hoje, o relator do processo, Ricardo Tili, destacará que foram dadas “oportunidades” nos últimos anos para que a companhia fizesse a troca de controle. No entanto, a avaliação é que faltou “eficiência na gestão econômica e financeira da concessão”.

Em novembro, a Aneel já havia determinado a caducidade do contrato. No entanto, o assunto voltou ao colegiado da Aneel após recurso interposto pelo Grupo Oliveira Energia, atual concessionário. O apagar das luzes da Amazonas Energia tem sido um processo lento e melancólico. Em dificuldades, o Grupo Oliveira tentou transferir o controle da empresa para a Green Energy Soluções em Energia. No entanto, a operação foi vetada pela própria Aneel. No entendimento da agência, a Green não comprovou capacidade técnica e econômico-financeira para assumir a distribuidora.

Caso o Ministério de Minas e Energia acate a recomendação da Aneel, o mais provável é que o próprio governo federal assuma a operação de distribuição no Amazonas até encontrar um novo concessionário. Não vai ser fácil. Com receita líquida negativa e dívida da ordem de R$ 9,6 bilhões, a Amazonas Energia não consegue mais garantir a qualidade dos serviços e muito menos realizar investimentos na rede. A companhia foi federalizada em 2001, com a sua transferência para a Eletronorte, então subsidiária da Eletrobras. Em 2016, a estatal não participou do processo de renovação do contrato. Posteriormente, a Amazonas Energia foi parar nas mãos do Grupo Oliveira. Hoje, há problemas em praticamente todos os 62 municípios amazonenses sob sua jurisdição.

Empresa

Eneva II, a missão: vem aí uma nova oferta de fusão com a Vibra

8/01/2024Há fortes rumores no mercado de que, ainda nesta semana, a Eneva vai apresentar à Vibra uma nova proposta de fusão. A principal mudança em relação à primeira oferta seria uma maior participação da antiga BR Distribuidora no capital da nova empresa. Pelo menos é o que Andre Esteves, dono do BTG, um dos maiores acionistas da Eneva, teria sinalizado nas frequentes conversas que vem mantendo com Ronaldo Cezar Coelho, dono de 15% da Vibra.

Destaque

Apagão em São Paulo deixa venda da Coelce às escuras

4/01/2024A crise da Enel em São Paulo está irradiando por outros negócios dos italianos no Brasil. As graves falhas operacionais na distribuição de energia na capital paulista tornaram-se um óbice à renovação antecipada da concessão da Coelce, também controlada pelo grupo. Segundo o RR apurou, a Aneel recuou nas tratativas para a prorrogação do contrato da distribuidora cearense, que vence em 2028. A resistência é ainda maior no Ministério de Minas e Energia. O ministro Alexandre Silveira não quer jogar na sua conta o desgaste político de negociar a extensão da concessão da Enel no Ceará. Na atual circunstância, seria como dar um “presente” a um grupo que foi responsável por um apagão na maior cidade do país e é alvo de uma CPI na Alesp. Consultada pelo RR, a Enel informou que “não comenta rumores”.

O efeito em cascata causado pelo blecaute em São Paulo atinge também os planos da Enel de vender o controle da Coelce. A operação está diretamente condicionada à prorrogação do contrato de concessão. A falta de qualquer garantia nesse sentido travou as negociações com a CPFL e a Equatorial, as duas principais candidatas à aquisição. Nenhuma das duas vai gastar aproximadamente R$ 8 bilhões na compra de um ativo cuja licença expira em quatro anos.

Real estate

Petros coloca à venda antiga sede da BR Distribuidora

5/12/2023A Petros procura um comprador para o Edifício General Horta Barbosa, localizado no Maracanã, na Zona Norte do Rio. Há um certo simbolismo na negociação. Por décadas, o imóvel foi a sede da antiga e ex-estatal BR Distribuidora. Hoje, abriga áreas da Petrobras, como TI. O ativo está marcado no balanço da Petros ao valor de R$ 95 milhões. Procurada, a Petros não se pronunciou.

Destaque

Reajuste da energia no Amapá vira um fio desencapado para a Equatorial

5/12/2023A Equatorial Energia está no meio de um curto-circuito em que se misturam faíscas regulatórias, institucionais e jurídicas. O RR apurou que o grupo, controlador da Companhia de Eletricidade do Amapá (CEA), pretende entrar na Justiça para assegurar o reajuste de 44% nas tarifas de energia no estado. Há informações de que a Equatorial já teria sinalizado a autoridades do setor a possibilidade até mesmo de devolver a concessão da CEA, arrematada em 2021. O aumento foi concedido pela Aneel em setembro, com previsão de entrada em vigor no próximo dia 13 de dezembro. No entanto, há forte pressão política sobre a agência reguladora para que o índice seja revisto. O senador Davi Alcolumbre (União-AP) e o governador do Amapá, Clécio Luis, foram ao próprio presidente Lula e ao ministro de Minas e Energia, Alexandre Silveira, pedindo que intercedessem para brecar o aumento. Poucos dias depois, a partir de uma ação popular movida pelo senador Randolfe Rodrigues, líder do governo no Congresso, a Justiça Federal concedeu uma liminar suspendendo o aumento da tarifa. Procurada pelo RR, a Equatorial não quis comentar o assunto.

O tema é sensível e até de difícil condução para a Equatorial Energia do ponto de vista institucional. Do outro lado, estão personagens de peso na política nacional como o próprio Alcolumbre, candidatíssimo a presidente do Senado no ano que vem. A alegação do senador e de outros membros da bancada do Amapá é que o reajuste da CEA ficou muito acima da média aplicada às demais distribuidoras de energia do país, entre 15% e 25% dependendo do segmento. A Aneel, por sua vez, seguiu uma cesta de critérios e índices que costumam balizar a revisão tarifária das concessionárias. E a Equatorial afirma que, sem um reajuste nesse patamar, a conta não fecha. Entram nesse cálculo, principalmente, os mais de R$ 500 milhões que o grupo já investiu na distribuidora ao longo de dois anos.

Mercado

Advent prepara desinvestimento na Fortbras

4/12/2023Há tempo de plantar e tempo de colher: o Advent está se preparando para vender a sua participação na Fortbras, uma das maiores distribuidoras de autopeças do país. Os norte-americanos estão no negócio desde 2016. Chegaram em uma empresa com faturamento na casa dos R$ 400 milhões. Sete anos e cinco aquisições depois, vão deixá-la com uma receita superior a R$ 1,5 bilhão. Procurado, o Advent não se pronunciou.

Justiça

Controlada da Nestlé terá de pagar R$ 3 milhões a transportadora

8/11/2023A Nestlé sofreu uma dura derrota judicial, que vai doer no seu caixa, mas, sobretudo, na sua reputação. O revés se deu por meio da Froneri, joint venture criada pelo grupo suíço em sociedade com a inglesa R&R para produzir e comercializar suas marcas globais de sorvete. A empresa foi condenada pela juíza Andréia Florêncio Berto, da 7ª Vara Cível do TJ-RJ, a pagar uma indenização de R$ 3 milhões à Disbravo Transporte e Distribuidora, em processo por perdas e danos movido por Amaral & Rocha Advogados. Trata-se de uma das companhias responsáveis pela distribuição de sorvetes Kibon no Rio de Janeiro. Na sentença, a magistrada considerou que a controlada da Nestlé “no intuito de obter lucros cada vez maiores, impôs, de forma ilegal, abusiva e fora do contrato, modificações comerciais manifestamente prejudiciais ao fornecedor”. Há risco de a sentença criar jurisprudência. Ressalte-se que a Froneri mantém contratos similares com outros 19 distribuidoras de sorvete. Procuradas pelo RR, Nestlé e Froneri não quiseram se pronunciar.

Empresa

Livraria Cultura deixa um rastro de dívidas na Avenida Paulista

1/11/2023De primeira: como se não bastassem as dívidas de mais R$ 280 milhões incluídas na recuperação judicial, a Livraria Cultura está sendo cobrada pelos proprietários de sua antiga loja na Avenida Paulista. O imbróglio envolve o imóvel do Condomínio Nacional, onde funcionava um dos maiores e mais conhecidos pontos de venda da rede. A Cultura fechou um acordo com a Paisagem, distribuidora de livros que vende títulos de grandes editoras. Esta última passou a ocupar o espaço de quatro mil metros quadrados. Em troca, a Cultura estaria recebendo 10% de todas as vendas da Paisagem no local. É como se a companhia tivesse sublocado o imóvel. Ocorre que os proprietários da loja já teriam denunciado à Justiça que não estão recebendo um centavo pelo uso da loja. A história é ainda mais enrolada: a Cultura chegou a ser despejada do imóvel, mas conseguiu suspender a decisão no TJ-SP. Procurada pelo RR, a empresa não respondeu até o fechamento desta matéria.

Mercado

Fundo soberano de Abu Dhabi investe em startups de saúde no Brasil

24/10/2023O ADQ, um dos três grandes fundos soberanos de Abu Dhabi, está prospectando startups da área de saúde no Brasil. Há informações no mercado de que a instituição pretende montar um ecossistema de operações nesse setor no país. O primeiro passo nesse sentido foi dado em setembro: a farmacêutica suíça Acino, controlada pelo ADQ, comprou a distribuidora de medicamentos M8. Com esse movimento, passou a ter uma fatia nada desprezível da venda de remédios no Brasil. Entre outros negócios, a M8 detém a exclusividade para a distribuição do Lexotan e Valium no país.

A ADQ tem feito crescentes investimentos no Brasil. Há cerca de dois meses, aportou cerca de US$ 100 milhões na Loft, startup do setor imobiliário. Ressalte-se que o fundo soberano tem um privilegiado consultor sobre o país no primeiríssimo escalão do seu management: o brasileiro Marcos de Quadros, ex-Merrill Lynch e ABN Amro, que ocupa o cargo de CFO do ADQ.

Nos últimos meses, o fundo soberano, que administra mais de US$ 150 bilhões em ativos, tem se notabilizado por grandes investimentos globais em saúde: em março deste ano, por exemplo, costurou a fusão da própria Acino com outros três laboratórios internacionais – Pharmax, dos Emirados Árabes, Amoun Pharmaceutical, do Egito, a Acino da Suíça, e Birgi Mefar Group, da Turquia.

Destaque

Ipiranga e Liquigás são as “surpresas” de Jean Paul Prates?

6/10/2023O termo “surpresas” usado publicamente pelo presidente da Petrobras, Jean Paul Prates, não foi uma mera força de expressão. Segundo o RR apurou, a estatal pretende retornar não apenas à distribuição de combustíveis, mas também ao setor de GLP. A dupla investida é tratada no governo Lula como um movimento carregado de forte simbolismo, uma vez que representaria a reversão de duas decisões da gestão Bolsonaro, marcada por uma política de desinvestimentos na estatal.

A alta direção da Petrobras está discutindo possíveis caminhos para levar os dois projetos adiante. O primeiro movimento não chega a ser surpreendente, já que o próprio Lula repetiu algumas vezes a intenção de recomprar a antiga BR Distribuidora. “Surpresa” mesmo seria a estratégia adotada para o retorno da Petrobras à comercialização de combustíveis. Em vez da reestatização da Vibra Energia, em voga desde a campanha eleitoral, a Petrobras partiria para a compra da Ipiranga, do Grupo Ultra.

Segundo informações filtradas da própria companhia, o próprio Prates é um entusiasta da ideia de uma proposta para a aquisição da companhia. O entendimento é que as circunstâncias podem favorecer o movimento. Não obstante a histórica gestão de excelência do Ultra, a Ipiranga vem apresentando seguidos engasgos na sua operação. A empresa tem sofrido com o binômio perda de margens e aumento das despesas. No segundo trimestre deste ano, o Ebitda caiu 43% em relação a igual período em 2022.

A queda da rentabilidade levou a empresa a cortar na própria carne, com o fechamento de mais de 400 postos no primeiro semestre.

Ao comprar a Ipiranga, a Petrobras voltaria ao setor com seis mil postos. Uma vez mantido o atual contrato de cessão do brand à Vibra Energia – um tema também em discussão na estatal -, a bandeira BR passaria a estar presente em mais de 14 mil unidades, o equivalente a um terço de todos os pontos de venda de combustível do país. Ou seja: a Petrobras multiplicaria consideravelmente a exposição da marca com uma dimensão superior até mesmo ao número de postos da antiga BR Distribuidora em seus tempos de estatal. A ofensiva sobre a rede do Grupo Ultra seria também uma forma de contornar as notórias dificuldades para a aquisição da própria Vibra.

O estatuto da empresa tem uma série de barreiras erguidas exatamente para impedir ou ao menos dificultar a reestatização da empresa. A principal delas é a pílula de veneno imposta a qualquer investidor que atingir 25% do capital. A título de exercício: tomando-se como base apenas a cotação em bolsa, ou seja, sem qualquer prêmio, o valuation para 100% da Vibra é R$ 22 bilhões.

No caso do GLP, segundo uma fonte da própria estatal, entre as cartas colocadas sobre a mesa, a principal delas seria a recompra da Liquigás. A empresa pertence à Copa Energia, mas ainda carrega grande associação com a Petrobras, sobretudo pela manutenção da antiga marca dos tempos de estatal. Além do investimento estratégico per si, a operação seria vital para posicionar a Petrobras na direção da sustentabilidade. O GLP é um combustível mais limpo e alternativa natural de transição para uma matriz de baixo carbono.

O regresso da Petrobras ao segmento de gás de cozinha permitiria, ainda, a ampliação do relacionamento da estatal com as camadas mais baixas da população, importante e histórica base de apoio a Lula. Não por outro motivo, Jair Bolsonaro instituiu o Auxílio Gás no apagar das luzes de 2021, ano anterior às eleições presidenciais – o que, inclusive, lhe valeu uma investigação no Tribunal de Contas, conforme informou o RR.

Empresa

Governo de Minas avança mais alguns passos no IPO da Gasmig

5/10/2023O projeto de IPO da Gasmig está ganhando tração. Nas últimas semanas, a Cemig tem sondado bancos e investidores sobre o interesse na possível abertura de capital da distribuidora de gás. Segundo o RR apurou, a ideia é fechar ainda neste ano com a instituição financeira que será adviser da operação. A Cemig e consequentemente o governo mineiro trabalham com a ideia de ofertar até 25% da Gasmig. Seria uma forma de destravar valor e iniciar um processo gradativo de privatização da empresa. Por ora, a colocação em mercado de uma parte das ações, se não é o ideal, seria o possível, diante das resistências na Assembleia Legislativa de Minas Gerais à desestatização da companhia de gás.

Destaque

Preço da energia de Itaipu provoca faíscas entre Brasil e Paraguai

21/09/2023As tratativas diplomáticas entre o Brasil e o Paraguai em torno da renovação do Tratado de Itaipu tiveram uma reviravolta nos últimos dias, com o surgimento de uma zona de atrito. De acordo com uma fonte do Itamaraty, no início da semana, o presidente paraguaio, Santiago Peña, fez chegar ao governo brasileiro que voltou atrás na decisão de usar integralmente a cota de 50% da produção da hidrelétrica a que o país tem direito. Segundo a informação que circula no Ministério das Relações Exteriores, o Paraguai pretende absorver apenas 20% da energia, vendendo o excedente para o seu sócio na hidrelétrica binacional.

Até aí, não seria exatamente um problema para o Brasil, que historicamente sempre consumiu mais da capacidade de Itaipu do que o país vizinho. O fio desencapado está no impasse em relação ao preço já colocado sobre a mesa. Os paraguaios pretendem elevar a chamada tarifa de serviços de Itaipu para a casa dos US$ 20 por quilowatt. Hoje, ela está em US$ 16,71. A taxa é um balizador dos contratos de compra e venda de energia entre os dois países sócios da hidrelétrica.

Há uma forte pressão política no Paraguai, sobretudo do Congresso local, para que o recém-empossado Peña arranque o aumento do valor pago pelo governo brasileiro. Um dos argumentos é que o Brasil ganha dinheiro em cima da compra de parte da cota dos paraguaios e da revenda dessa energia no mercado interno. A tarifa de repasse, ou seja, o valor pago pelas distribuidoras brasileiras à Itaipu está hoje em US$ 20,23 kW/mês. Ou seja: quase 20% acima do que o Paraguai arrecada com a venda do insumo ao Brasil.

A questão é que o eventual reajuste da tarifa no contrato com os paraguaios vai provocar um inevitável efeito cascata, com o aumento do valor cobrado às distribuidoras e, na última linha, aos consumidores. Em contato com o RR, o Ministério de Minas e Energia informou que “no atual momento, tem realizado estudos e avaliações, bem como participado de reuniões com outros órgãos com o objetivo de definir a posição do governo brasileiro quanto à revisão do Anexo C do Tratado de Itaipu.” Segundo a Pasta. apenas após essa etapa, “é que podem ser iniciadas as negociações sobre o tema com o Paraguai”. Consultado especificamente sobre as exigências do governo paraguaio e a possibilidade de aumento da tarifa paga pelo Brasil, o Ministério não se manifestou.

As tratativas diplomáticas, abertas há pelo menos dois meses, são uma primeira etapa de um longo processo – que já começou com faíscas. O Itamaraty prepara o terreno para que, em um segundo momento, o Ministério de Minas e Energia entre em cena. A renovação do Tratado de Itaipu é hoje uma das principais agendas do governo brasileiro na área de política externa, notadamente no mosaico das relações regionais. Como se não bastasse a importância per si da usina, o tema pode ter desdobramentos sobre outras negociações delicadas no âmbito do Mercosul. O Paraguai é um aliado do Brasil no esforço para isolar o Uruguai e barrar suas pretensões de fechar acordos bilaterais à margem do bloco econômico. Não por acaso, o próprio Lula já se encontrou duas vezes com Santiago Peña para tratar do assunto Itaipu, uma delas, em julho, antes mesmo do presidente paraguaio tomar posse. Há cerca de duas semanas, Lula se reuniu também com o presidente de Itaipu, Enio Verri.

Há um razoável componente de incerteza e, mais do que isso, insegurança nas tratativas diplomáticas entre os dois países. O Paraguai vem se notabilizando por um comportamento um tanto quanto mercurial, o que tem contribuído para os impasses na renovação do Tratado. A repentina mudança em relação ao aproveitamento da energia de Itaipu se deve um enrosco tripartite, que envolve também a Argentina. Na semana passada, o governo de Santiago Peña decidiu usar integralmente a sua cota na produção da hidrelétrica de Yacyretá, usina binacional controlada por paraguaios e argentinos. Até o mês passado, os paraguaios ficavam com 15%. Trata-se de uma resposta à dívida que a Argentina tem com o Paraguai de quase US$ 150 milhões referente à compra da própria energia da usina. Com esse excesso do insumo, não há mais razão do Paraguai ficar integralmente com a sua parte de Itaipu.

Energia

Déficit de energia na Argentina é um bom negócio para o Brasil

14/09/2023A Edenur, maior distribuidora do setor elétrico na Argentina, está batendo à porta de grandes empresas brasileiras, como CPFL e Engie, para comprar energia. A súbita necessidade decorre de decisão tomada pelo novo governo paraguaio. O presidente Santiago Peña determinou que o Paraguai use 100% da sua cota na usina binacional de Yaciretá, uma associação com a Argentina.

Historicamente, os paraguaios sempre ficaram com apenas 15% da produção, deixando o excedente com o país vizinho. Parte desse volume atende exatamente à Edenur. A empresa busca energia no Brasil para afastar o risco de desabastecimento a seus clientes na Argentina. Em tempo: a necessidade da Argentina serve como combustível ao lobby das grandes geradoras brasileiras para que o governo volte a flexibilizar as regras para exportação de energia.

Em junho, o Ministério de Minas Energia restringiu a venda do insumo ao exterior, por conta da proximidade do período de redução das chuvas no país. Os grandes grupos do setor elétricos classificam a medida como excesso de conservadorismo, dado o elevado nível dos reservatórios das hidrelétricas.

Energia

Enel cerca governo por todos os lados para estender concessão da Coelce

5/09/2023A alta direção da Enel está mobilizada em torno da renovação antecipada da concessão da Coelce, que vence em 2028. Segundo o RR apurou, o próprio CEO global do grupo italiano, Flavio Cattaneo, tem mantido interlocução direta com o governo brasileiro, mais precisamente com o ministro de Minas e Energia, Alexandre Silveira. Cattaneo engrossa o coro que já conta com as vozes do CEO e do chairman da companhia no Brasil, respectivamente Nicola Cotugno e Guilherme Lancastre, na linha de frente das conversações com o próprio Ministério e também com a diretoria da Enel.

A tour de force do grupo italiano é mais do que justificável. A extensão do contrato de concessão da Coelce é tida como condição sine qua non para a negociação do controle da distribuidora cearense. E quem o diz não é a parte vendedora, ou seja a Enel, mas os próprios candidatos à aquisição. CPFL e Equatorial Energia, os dois principais interessados no negócio, só aceitam levar as negociações adiante com a garantia de que a licença da empresa será estendida por mais 15 ou 20 anos.

A venda da Coelce, avaliada em aproximadamente R$ 8 bilhões, é mais um movimento chave na reestruturação dos negócios da Enel no Brasil. Os italianos já se desfizeram da operação de distribuição de energia em Goiás.

Energia

Prazo de concessão vira entrave para a venda da Coelce

15/08/2023A direção da Enel abriu tratativas com a Aneel e o Ministério de Minas e Energia com o objetivo de antecipar a renovação da licença da Coelce, que vence em 2028. Segundo o RR apurou, o ministro Alexandre da Silveira tem se mostrado mais flexível ao pleito, ao contrário da agência reguladora, que condiciona a extensão do contrato a uma série de exigências, especialmente em relação a investimentos. São garantias que a Enel não pode dar. Os italianos estão de saída do negócio e tentam a renovação antecipada justamente como forma de destravar a venda da distribuidora cearense. A CPFL e a Equatorial, principais candidatas à aquisição da Coelce, estariam condicionando o negócio à prorrogação da concessão. Entre outras questões, o fim da concessão em 2028 é um óbice à tomada de crédito por prazos mais longos.

Negócios

Impasse na venda de ativos da antiga Gaspetro deve parar nos tribunais

11/08/2023A Infra Gás e Energia vai partir para a briga. Segundo o RR apurou, a empresa pretende levar à Justiça o imbróglio com a Commit, a antiga Gaspetro. O caso se arrasta há meses na esfera administrativa, mais exatamente no Cade. A Infra fechou a compra de cinco distribuidoras de gás da Commit – Cegás (Ceará), Sergás (Sergipe), Copergás (Pernambuco), Potigás (Rio Grande do Norte) e Algás (Alagoas). Fechou, mas até agora não levou. A venda depende da cisão de ativos da Commit, operação que precisa ser aprovada pelos seus acionistas. A Compass, leia-se Cosan, acionista majoritário, já deu sinal verde. Só que a Mitsui, sócia da empresa, pediu “vista” do processo. Os japoneses solicitaram um prazo maior para analisar os termos do negócio. Na Infra Gás e Energia, a interpretação é que Cosan e Mitsui estariam agindo de mãos dadas e deliberadamente empurrando a decisão à espera de um momento mais favorável para se desfazer dos ativos. Ressalte-se que a dupla não está negociando as cinco distribuidoras de gás nordestinas necessariamente por livre e espontânea vontade. Foi uma imposição do Cade para aprovar a venda da antiga Gaspetro à Compass e à Mitsui. O RR tentou contato com a Commit e a Infra, mas não obteve retorno até o fechamento desta matéria.

Energia

Um lobby de alta voltagem no Congresso

18/07/2023As distribuidoras de energia abriram guerra contra o projeto de lei nº 373/2023, do deputado Fausto Santos Jr. (União-AM). As empresas do setor, reunidas sob a égide da Associação Brasileira de Distribuidores de Energia Elétrica (Abradee), já se mobilizam para acionar o Supremo com o objetivo de derrubar a proposta. O PL estabelece a proibição do Sistema de Medição Centralizada (SMC), tecnologia que permite o monitoramento remoto e em tempo real do consumo de luz. A alegação é de que o sistema impede o consumidor de acompanhar os seus gastos de energia. Ressalte-se que as distribuidoras já conseguiram uma primeira e importante vitória na Suprema Corte. Em março deste ano, o STF declarou a inconstitucionalidade de uma lei no Amazonas que proibia a instalação do SMC. Na esteira da decisão, a Amazonas Energia já anunciou investimentos de R$ 2 bilhões para instalar o sistema em toda a sua área de atuação. Outras distribuidoras ainda maiores vão seguir o mesmo caminho.

Destaque

Lula quer entregar imóveis mobiliados no Minha Casa, Minha Vida

14/07/2023A declaração de Lula sobre um possível programa de incentivos à compra de eletrodomésticos é apenas o sopro de um projeto maior. A ideia é anabolizar o Minha Casa, Minha Vida (MCMV), com a entrega de imóveis mobiliados. A proposta já foi discutida com os ministros da área econômica, Fernando Haddad e Simone Tebet. As residências financiadas pelo programa habitacional incorporariam eletrodomésticos da linha branca, notadamente geladeira e fogão, e móveis básicos, como armários, camas, além de mesas e cadeiras. A medida teria como alvo a Faixa 1 do MCMV, recriada pelo presidente Lula e voltada a famílias com renda mensal de até R$ 2.640. Ou seja: seria uma iniciativa feita sob medida para uma camada da população com maiores dificuldades de acesso ao crédito no sistema financeiro.

Ressalte-se que a estratégia do governo de ampliar os benefícios do Minha Casa, Minha Vida inclui também a universalização da energia solar para todo o programa, com a instalação de placas fotovoltaicas nos imóveis. Ontem, ao sancionar a lei que recriou o MCMV, Lula vetou o artigo que previa a instalação dos painéis solares. Foi um recuo calculado. O trecho foi cortado porque estabelecia a obrigatoriedade de as distribuidoras comprarem o excedente de energia elétrica produzida por meio das placas de geração solar, proposta rechaçada pelas próprias empresas do setor elétrico. O governo pretende restabelecer o benefício em um segundo momento, não muito distante. Com isso, os compradores de imóveis pelo MCMV poderão ter uma economia de até 95% nos gastos com o consumo de energia.

A medida carrega, sim, genes populistas em seu cromossoma. Lula, um eterno morador dos palanques, poderá dizer que entrega não apenas a casa própria, mas a “casa pronta”. Noves fora o uso político, o impacto social da medida é inegável. Some-se a isso a possibilidade de aquecer setores da economia que vêm de seguidos invernos. Em 2022, as vendas de móveis e eletrodomésticos caíram 6,7% em relação ao ano anterior. Em 2021, por sua vez, a retração chegou a 7%. Na esteira da recriação do Minha Casa, Minha Vida, a própria Eletros (Associação Nacional de Fabricantes de Produtos Eletroeletrônicos) sugeriu que o programa poderia incluir subsídios para a venda de equipamentos da linha branca. Levantou uma bola que Lula já carregava com carinho debaixo do braço.

A ideia de Lula não chega a merecer um “Eureka”. A rigor, não se trata de uma iniciativa nova, mas de uma colagem de tentativas similares feitas no passado. Em 2013, o governo Dilma lançou uma linha de crédito especial de R$ 18,7 bilhões para que os beneficiários do Minha Casa, Minha Vida comprassem móveis e eletrodomésticos. Os equipamentos, ressalte-se, não vinham integrados aos imóveis, diferentemente da proposta acalentada por Lula – o que, do ponto de vista simbólico, tem um impacto ainda maior quando da entrega da residência. O Minha Casa Melhor, como foi chamado à época, era um programa dentro do programa, acoplado ao MCMV. O incentivo durou pouco, menos de um ano e meio. A própria ideia de instalação dos painéis solares também não vem de hoje. Surgiu no governo Bolsonaro, dentro do Casa Verde e Amarela, sua versão do Minha Casa, Minha Vida.

Política

PT engrossa a ofensiva do governo Lula contra a Eletrobras

19/06/2023Diretamente ou indiretamente, a investida do governo Lula sobre a Eletrobras se dá pelos mais diversos lados. Segundo um prócer do PT disse ao RR, o partido estuda entrar com ações cruzadas em diferentes instâncias questionando a privatização da empresa. Uma das ideias é ingressar com uma representação no TCU. Ao mesmo tempo, o partido planeja acionar Secretária de Defesa do Consumidor, do Ministério da Justiça, alegando que a venda da Eletrobras trouxe prejuízos ao consumidor. Um exemplo, neste caso: ao ser privatizada, a empresa foi obrigada a contratar oito mil MW de usinas termelétricas a gás, que vão entrar em operação entre 2026 e 2030. Esse custo será compartilhado com distribuidoras e, na última linha, vai bater na conta de luz.

Negócios

Equatorial Energia avança mais um passo rumo à Enel Ceará

31/05/2023Corre no setor elétrico a informação de que a Equatorial Energia já teria formalizado uma proposta para comprar a Enel Ceará, a antiga Coelce. A empresa é assessorada pelo Itaú BBA. A CPFL, leia-se State Grid, também está na disputa. A italiana Enel avaliou a distribuidora cearense em aproximadamente R$ 8 bilhões. Ao RR, a Equatorial disse que “o grupo está sempre atento a oportunidades nos segmentos que atua, mas não comenta sobre possibilidades específicas de negócios ou aquisições”. A Enel, por sua vez, informou que “não comenta rumores”.

Empresa

Cade quer respostas sobre os desinvestimentos da Compass

31/05/2023O Cade vai cobrar da Compass, leia-se Cosan, um prazo para a venda de parte dos seus ativos em distribuição de gás no Nordeste. Entre os conselheiros do órgão antitruste, há um entendimento de que a empresa está postergando deliberadamente o cumprimento do acordo firmado com o órgão para a aquisição da Gaspetro junto à Petrobras, no ano passado. Como condicionante à aprovação do negócio, a Compass se comprometeu a vender 12 das 18 distribuidoras. Já negociou, mas, na semana passada, ao responder consulta do próprio Cade, saiu pela tangente e não definiu um prazo para a alienação das cinco restantes. A história é ainda mais enroscada. A insatisfação dos conselheiros do órgão com a postura da empresa de Rubens Ometto é alimentada também pela tortuosa negociação para a venda das participações nas distribuidoras de Sergipe, Alagoas, Pernambuco, Ceará e Rio Grande do Norte. A Compass firmou um acordo de venda com a Infra Gás e Energia, mas, sem qualquer explicação, tem postergado indefinidamente a conclusão do negócio. A ponto da própria Infra tem entrado com uma representação junto ao Cade. Consultada, a Compass não quis comentar o assunto.

Empresa

Energisa desponta como candidata à compra da Coelce

24/04/2023O RR apurou que a Energisa, da família Botelho, entrou no páreo para a aquisição da Coelce, colocada à venda pela italiana Enel. A distribuidora de energia do Ceará está avaliada em aproximadamente R$ 6 bilhões. A operação tem mobilizado alguns dos grandes grupos do setor. A Equatorial também está na disputa. A Neoenergia chegou a abrir conversas com a Enel, mas recuou. A compra da Coelce colocaria um pingente a mais no colar de ativos da Energisa na área de distribuição, que já reúne concessões em dez estados. A companhia capitaneada por Ivan Botelho e seu filho, Maurício, sairia de uma receita líquida de R$ 21 bilhões para algo próximo dos R$ 30 bilhões por ano, além de um Ebitda combinado em torno de R$ 7,5 bilhões – a números de 2022. Talvez o mercado já esteja precificando o avanço da Energisa sobre a Coelce: nas últimas três semanas, o papel acumula uma alta de 16%. No mesmo período, o índice de energia elétrica da B3, que reflete o comportamento de 18 empresas do setor, subiu pouco mais da metade (algo como 9%). Procurada, pelo RR, a Energisa informou que “está sempre atenta em relação às oportunidades de mercado, mas não comenta aquisições ou possível interesse em ativos.”. A Enel, por sua vez, não se manifestou.

Empresa

A guilhotina está afiada na diretoria da Vibra