Tag: BTG Pactual

Destaque

BTG busca aliados para aumentar seu poder na Eneva

13/09/2023Há uma espécie de guerra fria na Eneva, protagonizada pelos Moreira Salles e por André Esteves, as duas forças antagonistas no controle da empresa. Segundo o RR apurou, o BTG Pactual tem buscado o apoio de outros investidores para montar um bloco de acionistas e, dessa forma, ampliar seu poder na companhia. Entre os minoritários capazes de fazer diferença na balança figuram nomes como o norte-americano The Vanguard Group e a gestora brasileira SPX Capital.

O que está em jogo é uma disputa do BTG contra a Cambuhy, veículo de investimento da família Moreira Salles. Em dezembro do ano passado, em um movimento cirúrgico no tabuleiro societário da Eneva, o clã fechou um acordo com três outros investidores: Dynamo, Atmos e Velt Partners. Com isso, a Cambuhy, dona de uma participação de 19,5% na Eneva, passou a liderar um bloco com poder de voto de 35,7%.

Foi um duro golpe para o BTG. A instituição financeira perdeu peso decisório na empresa, mesmo sendo ainda o maior acionista individual, com 27,3% – somadas sua participação direta e as ações em nome do Partners Alpha, ligado ao próprio banco. Agora, o BTG tenta dar o troco na mesma moeda, formando uma coalizão societária que lhe permita sobrepujar os Moreira Salles. Procurados, BTG e Cambuhy não se pronunciaram.

Há divergências entre BTG e Cambuhy no que diz respeito à gestão da Eneva, empresa que nasceu dos escombros da antiga MPX, de Eike Batista. Segundo informações apuradas pelo RR, o banco de André Esteves seria defensor de uma política mais agressiva de investimentos. Já os Moreira Salles estão na direção oposta.

Não abrem mão de uma estratégia conservadora, dando prioridade à redução do nível de alavancagem e à revisão do portfólio de ativos. Nesse segundo quesito, uma operação em específico teria acirrado ainda mais as divergências entre BTG e Cambuhy. Em junho, a Eneva vendeu 15% do Complexo Parnaíba – um conjunto de seis termelétricas no Maranhão – para o Itaú Unibanco. Ou seja: um negócio em que os Moreira Salles atuaram nas duas pontas, a vendedora e a compradora.

Destaque

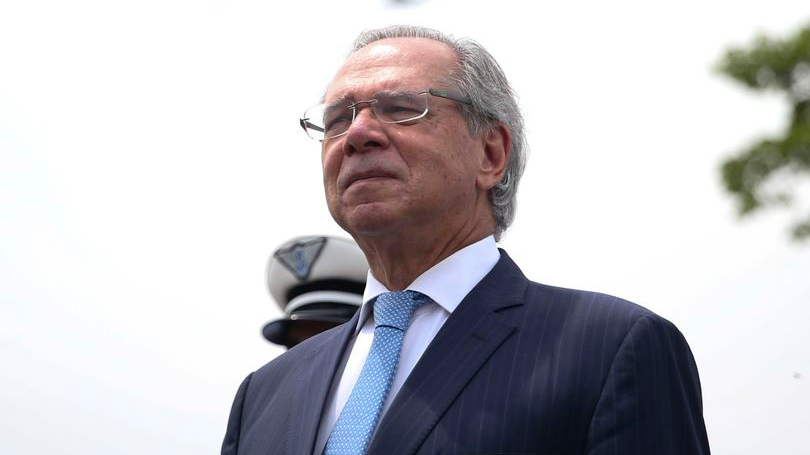

Paulo Guedes e empresas de educação são quase um sinônimo

27/07/2023O RR soube por um amigo comum que Paulo Guedes, agora sócio e CEO da Legend Capital – private equity, reestruturação de empresas e administração de fortunas, em associação com o BTG Pactual – já tem três companhias na mira. Guedes é um fazedor de riquezas e na posição em que se encontra é um dos mais argutos e preparados leitores do cenário econômico. Foi assim no Pactual, no JGP e na Bozano Investimentos, sua última parada antes de partir para o Ministério da Economia. O banqueiro Luiz Cezar Fernandes, que levou Guedes para estrear no mercado financeiro como sócio do Banco Pactual, dizia “que todos ganhamos muito dinheiro com o Paulo. Ele enxergava além das muralhas”.

Segundo a fonte, uma das empresas na mira do ex-ministro é do setor de educação. Guedes gosta dessa área. Já foi um dos sócios do Ibmec, Anima Educação e Abril Educação. Na Bozano, comandou operações de private equity na Estapar, Oba Hortifruti, Hospital Vera Cruz de Campinas. Sempre soube entrar e sair dos negócios na hora correta. Muitos acreditam que ele está no lugar certo. Mas, fora as peculiaridades do seu estilo muito pessoal, Guedes deixou grandes realizações em sua passagem pelo Ministério: a reforma da Previdência, a Lei de Falências e a privatização da Eletrobras. Se depender do histórico, Guedes vai fazer um arrastão de empresas no mercado.

Mercado

BTG coloca concessões no Chile e na Bolívia sobre o balcão

9/05/2023O BTG colocou à venda suas participações em concessões de infraestrutura no Chile e na Bolívia. No primeiro caso, o pacote engloba quatro rodovias, que somam aproximadamente 500 quilômetros: 40% da Valles del Desierto; 25% da Los Rios; e 50% na Autopista Interportuaria e na Variante Melipilla. Em território boliviano, por sua vez, o banco de André Esteves busca comprador para a sua fatia de 25% na Trenes Continentales, controladora da Red Oriental, uma das principais ferrovias do país, com cerca de 1,5 mil km. Todas essas participações estão penduradas em um fundo administrado pelo BTG Pactual Chile desde 2015. Procurado, o BTG não se pronunciou.

Nos últimos anos, as cinco concessões passaram por solavancos. Seus resultados foram afetados pela pandemia e pela alta dos preços dos combustíveis. Como se não bastasse, a decisão do BTG de sair do negócio pode ser atribuída também ao momento de certa instabilidade institucional tanto no Chile quanto na Bolívia, ambas sob os governos de esquerda, respectivamente, de Gabriel Boric e Luiz Arce. Nos últimos meses, protestos da população com paralisação de meios de transporte têm se repetido nos dois países. No último mês de novembro, em um dos períodos de maior tensão no Chile, caminhoneiros bloquearam algumas das principais rodovias locais por dez dias. Na Bolívia, as maiores paralisações ocorreram em janeiro passado, notadamente na região de Santa Cruz de La Sierra.

O rigoroso inverno das criptomoedas

12/07/2022Entre os analistas de mercado de capitais há quem preveja dias ainda mais tenebrosos para as empresas de criptomoedas. A relação é simples: sobe a taxa de juros no mundo caem as cotações dos bitcoins e dos altcoins. A questão é que o patamar dos preços das criptos já está extremamente baixo. Se a desabada das moedas de última geração prosseguir, o valor pode chegar, no limite, a zero. Seria o crash das criptomoedas. Não é há à toa que os BCs do mundo inteiro estão de olho nessa queima de riqueza. Em tempo: no último mês, as cotações dos bitcoin, por exemplo, caíram 30%. O que a XP e o BTG Pactual vão dizer aos seus clientes depois de prometerem maravilhas com a rentabilidade das criptos.

Stone e Getnet querem passar o cartão na mesma maquininha

2/06/2022A reestruturação societária anunciada pela Stone – com a redução do poder do sócio fundador Eduardo Pontes – é vista na própria empresa como antessala para uma operação maior, leia-se uma fusão com outro grande player do setor financeiro. Além do decantado interesse do BTG, há algum tempo apontado como candidato ao negócio, o RR apurou que a companhia estaria mantendo conversações com a Getnet, pertencente ao Santander. No mercado, há, inclusive, quem enxergue mais do que uma mera coincidência no fato da Stone ter anunciado mudanças no bloco de controle simultaneamente ao fechamento de capital da Getnet, já divulgado pelo banco espanhol.

As operações seriam movimentos societários geminados, um preparativo para a posterior associação entre as duas companhias. Procuradas pelo RR, Stone e Getnet não se manifestaram. A eventual combinação de negócios das duas empresas de meios de pagamentos daria origem a um gigante do mercado de “maquininhas”. Stone e Getnet somam receita líquida da ordem de R$ 7 bilhões e um Ebitda superior a R$ 1 bilhão – a números de 2021. Tudo, ressalte-se, potencializado por um sem-número de possibilidades de sinergia com os demais negócios do Santander no Brasil.

Stone e Getnet têm um ponto fundamental em comum: ambas precisam encontrar uma resposta rápida para enfrentar a concorrência de espécies cada vez mais distintas do ecossistema financeiro, de empresas de adquirência a startups com novas soluções de pagamento. O Pix é outro adversário brutal. Não por acaso, as ações das empresas de “maquininhas” derretem. De junho de 2021 para cá, o valor de merca- do da Stone caiu impressionantes 86% – o equivalente a mais de R$ 130 bilhões. A Getnet não chega a tanto. Mas apenas sete meses depois da sua listagem direta em bolsa, o valor da ação da empresa acumula uma retração de 58%.

BTG joga em todas as posições nos gramados brasileiros

27/04/2022Como se não bastasse a ferrenha disputa por agentes autônomos e pela aquisição de fintechs, XP e BTG estão duelando também pela consolidação da indústria do futebol. O mais novo movimento vem do banco de André Esteves. Segundo o RR apurou, o BTG teria planos de se unir a outros investidores no negócio de reformas e gestão de arenas esportivas. O campo é largo: vai dos estádios públicos – Maracanã, Fonte Nova, Mineirão, Arena Pantanal, entre outros – aos particulares.

Neste segundo caso, ressalte-se, a operação poderá se dar tanto em tabelinha com as novas SAFs (Sociedades Anônimas do Futebol) quanto os “velhos” clubes associativos. Consultado, o BTG não se pronunciou. O desenho tático do BTG passa pela verticalização de seus negócios no futebol. De acordo com a mesma fonte, o banco estuda entrar também no licenciamento de marcas, um segmento que ainda engatinha no Brasil vis-à-vis a indústria global do esporte. Um dos alvos é o e-s- ports; outro é o lançamento de NFTs (non-fungible tokens).

O mercado dos chamados fan tokens é um dos mais promissores no futebol brasileiro. Parte desses negócios deverá ser conduzida sob o guarda-chuva da Win, empresa criada pelo BTG no ano passado em sociedade com Claudio Pracownik, ex-sócio do próprio banco e ex-CFO do Flamengo. Esse amplo arco de negócios não deixa de ser um contra-ataque do BTG à ofensiva do XP em áreas específicas do business futebol. A instituição assessorou Cruzeiro e Botafogo na constituição e venda de suas respectivas SAFs. Ao mesmo tempo, a XP está buscando investidores para bancar a criação de uma liga de futebol no Brasil.

Seria André Esteves o Julio Bozano da vez?

24/09/2021A intenção do ministro Paulo Guedes de transformar parcela dos precatórios em moeda de privatização remonta aos primórdios das vendas das grandes estatais (Caraíba Metais, Vale). À época, foi autorizado o uso de “moedas podres” para aquisição das empresas, notoriamente a Embraer, que ainda não tinha virado o foguete da aviação internacional. Os privatistas de raiz, inclusive, diziam que a empresa ia acabar só produzindo bicicletas devido à defasagem tecnológica.

Era preciso passar o elefante branco voador sob pena dele ficar desmilinguido nas mãos dos Estado. Muita gente mordeu a língua, como se viu depois. A maior parte das “moedas podres” eram títulos da Sunaman. Foi, então, que o superbanqueiro de investimentos Julio Bozano raspou as moedas desconsideradas pelo mercado para trocá-las pelo orgulho da indústria aérea nacional. Sabe Deus o tamanho do deságio que Bozano conseguiu nos títulos da Sunaman.

Ao que se sabe, agora quem está carregado de “moedas podres” é o banqueiro André Esteves, do BTG Pactual, ex-sócio do ministro Paulo Guedes e que o teve como “mentor”. Com a sinalização para que os precatórios sirvam de moeda de privatização, não se sabe se serão abertas, no mesmo percurso, novas janelas para abatimento da dívida ativa ou mesmo títulos como os do Banco Econômico, quebrado e que ficou com sua carteira pendurada entre o BC e uma carcaça do próprio banco baiano. Esteves comprou um caminhão desses ativos podres do Econômico a deságios de fazer corar as maiores piranhas do mercado.

E, criou uma empresa só para adquirir os “títulos-Zumbi”, a Enforce. O RR não está sugerindo que Paulo Guedes tenha interesses ou qualquer conexão entre precatórios, moeda podre e privatizações. Mas, somente apresentando fatos. Aliás, como é fato que o último sócio de Guedes, antes de ingressar em sua aventura junto com Bolsonaro, foi exatamente o eterno banqueiro d’affaire, Julio Bozano. O que pode não dizer nada. Ou muito, dependendo qual for a solução com os precatórios.

A obsessão de Esteves

22/10/2020O RR já cantou a bola: o BTG quer ser o maior banco do Brasil. As palavras foram ditas pelo próprio André Esteves, que, muito modesto, desmentiu o RR. Agora, mais recentemente, a profecia foi feita novamente, em uma reunião do Conselho. Esteves disse que a mudança do paradigma bancário decorrente das oportunidades do universo digital favorece o banco, que será o maior do Brasil. Buona fortuna, signore Esteves!

Enrosco bancário

11/02/2020O BTG acha que pode fazer um rolo com a XP, envolvendo o Itaú, que já tem 49,9% da corretora. O banco dos Setúbal está impedido de elevar sua participação. O BTG acredita que pode transformar a XP em um negócio muito maior. Vira daqui, entra ali, capitaliza acolá. Procurado, o BTG nega qualquer negociação. Está feito o registro. Itaú e XP não se pronunciaram.

BTG faz um arrastão de shoppings

2/08/2019A iminente compra de sete shopping centers da BR Malls é só o hors d´óeuvres. O RR apurou que, entre negociações já engatilhadas e ativos sob monitoramento, os executivos do banco estão debruçados sobre 25 shoppings, mais da metade na Região Sudeste. Parte da munição financeira poderá vir de dois dos principais fundos imobiliários do BTG – XP Malls e LOB Malls. Ambos somam quase R$ 2 bilhões em recursos.

State Grid é o yakisoba da BTG

26/07/2018A State Grid está experimentando o gosto amargo de ter o BTG Pactual no colar de acionistas minoritários da CPFL renováveis. O banco, através de práticas heterodoxas, estaria atiçando a discórdia e tentando manipular o preço da OPA da CPFL Renováveis. No mais recente capítulo dessa novela, os “acionistas minoritários” da CPFL Renováveis solicitaram à State Grid que usasse o valor médio ponderado da ação para determinar o preço da OPA da companhia, pedido que já tinha sido recusado pela diretoria da CVM.

No processo apresentado, anteriormente, pela State Grid à CVM na discussão anterior, o grupo chinês enfatizava sua discordância em considerar o preço da ação porque a participação da CPFL Renováveis é extremamente ilíquida, alegando que um acionista dominou 99% do volume total de negociação da CPFL Renováveis, através da negociação de ações entre diferentes entidades controladas por esse acionista. Os ditos “acionistas que controlam 99% do volume de negócios” têm, de fato, um único nome: BTG Pactual. O banco é o acionista minoritário esmagadoramente hegemônico na luta contra a State Grid. O expressivo volume identificado pelos chineses de negociações se deveu principalmente à transação entre dois fundos controlados pelo BTG, em 12 de maio de 2016.

Essa negociação foi feita a um valor em torno de R$ 12,98 por ação, aproximadamente 10% acima do preço de mercado vigente à época e 19% acima do preço de fechamento de R$ 10,90 por ação. A operação foi realizada no momento em que a State Grid anunciou a aquisição do controle da CPFL Energia, em 2 de julho de 2016. Segundo a fonte do RR, a State Grid está considerando entrar com uma investigação legal contra a manipulação de mercado por parte do BTG, se a alegação dos acionistas minoritários de considerar o preço de mercado for apoiada pela CVM. Se for esse o próximo capítulo, o drama do preço da OPA da CPFL Renováveis aumentará ainda mais.

Nem a Eletrobras contribui para a privatização da Eletrobras

9/07/2018Como se não bastassem todas as incertezas de ordem política e jurídica que cercam a operação, a própria Eletrobras tem tratado de aumentar a insegurança dos investidores e tornar a sua privatização cada vez menos provável. O RR apurou que a companhia está devendo cerca de R$ 800 milhões a fornecedores e prestadores de serviços. Em alguns casos, a inadimplência já se arrasta há sete meses.

O risco potencial é grande: a tendência é que esse ovo da serpente ecloda sob a forma de uma sucessão de cobranças judiciais, por ora ainda não provisionadas em balanço. O plano de desmobilização de ativos que, a princípio, precederia o leilão de privatização é outro ponto cego na Eletrobras. A operação é considerada fundamental para abater o alto endividamento e, em tese, entregar ao investidor privado uma empresa menos carregada – o passivo de curto prazo gira em torno dos R$ 18 bilhões. No entanto, de acordo com informações filtradas da própria companhia, até o momento não há sequer um laudo de avaliação patrimonial das participações em 77 Sociedades de Propósito Específico (SPEs) a serem alienadas – entre parques eólicos e linhas de transmissão.

O que existe, por ora, é apenas uma estimativa para o valor contábil (de R$ 4,6 bilhões). A estatal chegou a contratar o BTG para levantar o valuation dos ativos, mas os estudos não seguiram adiante. Ressalte-se que o TCU já questionou algumas dessas operações e encaminhou à Eletrobras, na segunda semana de junho, um relatório com 18 recomendações. Até o momento, ao que consta, a estatal não atendeu às solicitações.

Crônica de um banqueiro entre cumes e vales

22/05/2018Desde que deixou o Banco Pactual, Luiz Cezar Fernandes habituou-se a lidar com intempéries de diversas naturezas. Instalado em seu monumental refúgio, a Fazenda Marambaia, na Região Serrana do Rio, atravessou uma selva inóspita de infortúnios, negócios que não deram certo e grandes dissensos, alguns no nível da belicosidade. Agora, tudo indica que o ex-banqueiro, enfim, tem conseguido aplainar os torturantes caminhos da vida.

E esse processo de assentamento passa justamente pela propriedade no distrito de Corrêas. A saída da Marambaia pode ser a luz de um novo tempo. Luiz Cezar está alinhavando um acordo com o ex-desafeto André Esteves. Da parceria, nascerá um grande projeto de , com o loteamento da fazenda e a posterior construção de empreendimentos residenciais. Luiz Cezar terá 30% do negócio.

O restante ficará nas mãos de fundos ligados ao BTG. O acordo surge como o capítulo da pacificação, um epílogo ou talvez um recomeço na crônica que serpenteia como um réptil invertebrado em sites, jornais e revistas já há alguns meses. Por um tempo, Luiz Cezar Fernandes manteve um relacionamento quase afetivo com o ex-algoz André Esteves, que o afastou do Pactual, do qual foi fundador e controlador. Luiz Cezar esteve perto de ser obrigado a deixar a residência, devido a complicações em uma operação de empréstimo bancário.

A reaproximação com Esteves passa pelo equacionamento do passivo e consequente acerto para que o ex-sócio permanecesse morando lá. Nos últimos meses, espocaram no noticiário informações de que o BTG, associado a uma construtora, estaria utilizando expedientes pouco ortodoxos para inviabilizar as condições de moradia do ex-banqueiro, como poluir a nascente do rio que abastece a propriedade. O objetivo seria forçá-lo a deixar a Marambaia, abrindo caminho para a exploração comercial da área. O próprio Esteves tratou de colocar panos quentes sobre o imbróglio.

Foi à mídia com um discurso conciliador, dizendo que, por ele, Luiz Cezar poderia morar na fazenda o tempo que quisesse. Consultado, o BTG negou qualquer ação ou ato no sentido de tirar seu fundador da Marambaia. A cortesia de Esteves, ressalte-se, não será exercida. Luiz Cezar confirmou ao RR que está deixando a propriedade, onde em breve brotará o novo empreendimento imobiliário. Já procura, inclusive, um apartamento para comprar no Rio de Janeiro.

CVS tem o remédio para a BR Pharma

20/02/2018A norte-americana CVS está disposta a ficar com parte do antigo espólio farmacêutico do BTG Pactual, leia-se a BR Pharma. Gigante mundial do setor, com vendas de US$ 170 bilhões, o grupo tem interesse na compra da Big Ben. Trata-se de uma das três bandeiras que compõem a BR Pharma, em recuperação judicial com mais de R$ 1 bilhão em dívidas. A Big Ben é um exemplo do esfarelamento do conglomerado montado pelo BTG e vendido ao investidor Paulo Remy em abril de 2017. Hoje, estaria avaliada em aproximadamente R$ 250 milhões, quase a metade dos R$ 480 milhões que custou há seis anos. A CVS enxerga na aquisição o passaporte para o Norte e o Nordeste, onde estão as mais de 130 lojas da Big Ben. Hoje, a presença dos norte -americanos no mercado brasileiro, por meio da Drogaria Onofre, está restrita a São Paulo, Rio e Minas Gerais.

Mistérios do BTG Pactual

3/01/2018Dentro do próprio BTG Pactual, circulam informações desencontradas sobre a iminente saída dos sócios Marcelo Kalim, Carlos Fonseca e Leandro Torres. Uma das versões dá conta que os dois primeiros estariam prestes a deixar o banco por conta de desentendimentos com os demais sócios, especialmente no caso de Fonseca. Ex-todo-poderoso da área de private equity, o executivo teria caído em desgraça após os pífi os resultados de investimentos como BR Pharma e Leader Magazine. Há quem diga, no entanto, que o trio manterá um cordão umbilical com o BTG: a nova empresa na área digital que seria montada por , Fonseca e Torres funcionaria como um apêndice do banco. Isso explicaria, por exemplo, a eventual inexistência de um acordo de não-competição, tão comum nestes casos. Procurado, o BTG nega atritos entre os acionistas. Afirma ainda que Marcelo Kalim “segue como presidente do Conselho de Administração, membro do Grupo de Controle e acionista relevante”. Em relação a Carlos Fonseca e Leandro Torres, nenhuma palavra.

Há vagas no capital da Estapar

22/12/2017Os acionistas da Estapar, à frente o BTG Pactual, discutem o possível IPO da empresa em 2018. A operação seria uma janela para o próprio banco de André Esteves eventualmente reduzir sua participação ou até mesmo desembarcar do capital da maior rede de estacionamentos do país. No ano passado, a Estapar recebeu um aporte de R$ 400 milhões do Equity International, do investidor norte-americano Sam Zell, que se tornou um dos principais acionistas da companhia.

Petrobras e BTG querem distância total

1/12/2017Petrobras e BTG teriam aberto conversações com a Total para a venda do controle da Petrobras Oil&Gas, a malfadada joint venture entre ambos na África, com participação em três campos em águas profundas na Nigéria. O grupo francês é operador de dois deles – Akpo, já em produção, e Egina, ainda em fase de desenvolvimento. Segundo o RR apurou, a Petrobras Oil&Gas também teria sido oferecida à Chevron, responsável pela operação do campo de Agbami. Os norte-americanos, no entanto, parecem estar na mão contrária em relação à África. Recentemente venderam um pacote de ativos em exploração e produção na África do Sul para a Glencore. A joint venture entre a Petrobras e o BTG, não custa lembrar, remete a um passado que tanto a estatal quanto o banco querem enterrar. O negócio chegou a ser investigado pela Lava Jato devido a suspeitas de pagamento de propina a autoridades locais.

BR Pharma busca em novo sócio a cura para os tempos de BTG

29/11/2017Pouco mais de sete meses após ser vendida pelo BTG Pactual ao investidor Paulo Remy, a BR Pharma está novamente sobre o balcão. Remy estaria em busca de um novo controlador para a holding de drogarias – ele permaneceria na empresa como minoritário. Segundo o RR apurou, a rede varejista, com cerca de 800 farmácias, já teria sido oferecida à norte-americana CVS e à cearense Pague Menos. A própria recompra das ações em bolsa anunciada pela BR Pharma na semana passada teria como objetivo zerar o free float e, assim, evitar o posterior pagamento de tag along aos minoritários – hoje há pouco mais de 5% do capital em mercado. A situação da BR Pharma é delicada. A companhia acumula um prejuízo de R$ 1,5 bilhão neste ano e estaria enfrentando dificuldades para honrar compromissos de curto prazo e até mesmo repor seus estoques. Dentro da empresa, entre os antigos executivos, a percepção é que Paulo Remy, dono da Lyon Capital, deu um passo maior do que a perna ao assumir um negócio no qual nem os alquimistas financeiros do BTG conseguiram dar jeito. Pelo contrário. Empurraram a BR Pharma para a frente por um valor simbólico e junto com ela uma dívida de mais de R$ 1 bilhão aparentemente impagável sem uma boa dose de capital.

Leader quer se livrar de herança do BTG

9/11/2017A Leader Magazine planeja se desfazer da bandeira Seller, segundo informações filtradas junto a um dos bancos credores da companhia. Caso se confirme, será a medida mais aguda no processo de recuperação extrajudicial da rede varejista, que envolve a renegociação de R$ 200 milhões em dívidas com fornecedores – o passivo total supera R$ 1 bilhão. As motivações para a operação misturam questões de ordem financeira e estratégica. Além de gerar recursos para o abatimento de sua dívida, a Leader passaria a se concentrar na sua própria bandeira e em sua atuação no Rio de Janeiro. Ao mesmo tempo, se livraria de um problema jurídico. Com 60 lojas em São Paulo, Minas Gerais e Mato Grosso do Sul, a Seller é uma das indesejáveis heranças deixadas pelo BTG, que vendeu o controle da Leader para o empresário Fabio Carvalho pelo valor simbólico de R$ 1. Desde os tempos do BTG, a família Furlan, fundadora da Seller, cobra um valor de aproximadamente R$ 30 milhões que não teria sido pago na transferência do controle da bandeira.

Acervo RR

Torre Almirante

1/08/2017Em meio à grave crise imobiliária no Rio de Janeiro, o BC Fund do BTG, teve um alívio. O fundo fechou o arrendamento de quase um quinto da Torre Almirante, no Centro do Rio. O edifício estava inteiramente ocioso desde o início do ano, quando a Petrobras rescindiu o contrato de locação de todo o empreendimento – ver RR edição de 11 de julho.

Torre Almirante

1/08/2017Em meio à grave crise imobiliária no Rio de Janeiro, o BC Fund do BTG, teve um alívio. O fundo fechou o arrendamento de quase um quinto da Torre Almirante, no Centro do Rio. O edifício estava inteiramente ocioso desde o início do ano, quando a Petrobras rescindiu o contrato de locação de todo o empreendimento – ver RR edição de 11 de julho.

A casa caiu no BTG e no Banco do Brasil

11/07/2017O desmoronamento do mercado imobiliário não poupa ninguém, do mais modesto senhorio a algumas das maiores instituições financeiras do país. Que o digam o BTG Pactual e o Banco do Brasil, também inquilinos da crise, como mostram as informações abaixo:

Maior fundo imobiliário listado em bolsa do país, o BC Fund, do BTG, acaba de sofrer duas baixas em sua carteira. Uma delas, doméstica, inclusive. O Banco Pan, associação do BTG com a Caixa Econômica, encerrou antecipadamente o contrato de locação de um andar inteiro do Edifício BFC, torre de escritórios triple A encravada na Avenida Paulista. Não foi o pior. A BV Financeira devolveu quatro dos cinco andares que ocupava no prédio. No início do ano, o BC Fund já havia sofrido um baque com a decisão da Petrobras de entregar toda a Torre do Almirante, no Centro do Rio. Por essas e outras, a vacância financeira do portfólio do fundo quase duplicou nos últimos 12 meses, saltando de 15% para 28,8% do portfólio.

O BB FII Progressivo, fundo imobiliário lastreado em contratos assinados com o Banco do Brasil, caminha para o seu epílogo. O banco decidiu não renovar a locação dos dois imóveis que compõem a carteira: o prédio do Centro Administrativo do BB no bairro do Andaraí, no Rio de Janeiro, e o Edifício Sede I, em Brasília. Nesse segundo caso, o BB FII negocia a venda de parte do imóvel para a norte-americana Tishman Speyer. Procurado pelo RR, o BB passou a bola para a Caixa Econômica, gestora do fundo, que também não se pronunciou.

Medicação pesada

7/07/2017Pressionada pelos credores, a Verti Capital já cogita vender parte da rede de drogarias Mais Econômica, adquirida há menos de dois anos do BTG Pactual. A empresa entrou em recuperação judicial, com uma dívida de R$ 150 milhões. A Verti põe a culpa sobre os ombros do próprio BTG. Já abriu, inclusive, um processo contra o banco, a quem acusa de gestão temerária da Mais Econômica.

Nem a Lava Jato desmata as florestas de André Esteves

29/06/2017André Esteves está acumulando um tesouro em recursos naturais, à espera que o Congresso Nacional aprove o projeto de lei que autoriza a venda de terras para o capital estrangeiro. Por meio da Timberland Investment Group (TIG), o BTG Pactual tem se mostrado um agressivo comprador de ativos florestais. Segundo o RR apurou, a Timberland entrou na disputa pelas reservas da Eldorado, a fabricante de celulose da J&F Investimentos – seus concorrentes são a chilena Arauco e a canadense Brookfield.

Em outro front, mantém negociações para a compra de bases florestais no país que somam mais de 200 mil hectares. Neste caso, contabilizando-se também a eventual aquisição dos ativos da Eldorado, o portfólio da Timberland no Brasil mais do que dobraria, pulando de 300 mil para aproximadamente 740 mil hectares. Consultado pelo RR, o BTG não quis se pronunciar sobre o assunto. Já a Eldorado informou que “não há qualquer discussão em andamento para a venda de florestas”. Está feito o registro.

Ao mesmo tempo, o BTG é comprador de terras em geral, notadamente áreas agrícolas, com negociações engatilhadas no Norte e Nordeste. A agressiva política de aquisições deixará o banco em uma posição privilegiada para negociar com os fundos internacionais que já aquecem as turbinas para desembarcar no Brasil. O projeto de lei no 2289/07, que permite a venda de terras e bases florestais para estrangeiros, deveria ter sido votado ainda no primeiro semestre. Esta era a expectativa do relator, o deputado Newton Cardoso Junior, e dos partidos aliados.

No entanto, a crise política e as reformas empurraram a questão. Enquanto a votação não ocorre, André Esteves vai adubando sua carteira de ativos florestais no país, que já estaria precificada em mais de US$ 1 bilhão. A Lava Jato não foi capaz de incinerar as árvores do BTG. Este é um dos raros negócios que passou incólume ao desmonte das participações societárias do banco após a prisão de André Esteves, em novembro de 2015.

Trata-se de uma operação que vai além das fronteiras brasileiras. A Timberland está ampliando seu cinturão de ativos florestais em todo o continente americano. Segundo o RR apurou, neste momento o fundo também está envolvido em negociações para a compra de áreas na América Central e, sobretudo, nos Estados Unidos, onde já tem quase 300 mil hectares. Recentemente, ao lado de outros investidores, o Timberland desembolsou cerca de US$ 400 milhões para comprar as reservas da norte-americana Weyerhaeuser no Uruguai. Foram mais de 300 mil hectares.

Caixa vazio

6/06/2017O empresário Fabio Carvalho, que comprou a Leader Magazine do BTG Pactual, tem sido obrigado a colocar dinheiro do bolso para honrar compromissos de curto prazo da rede varejista. Em recuperação extrajudicial, a companhia já renegociou mais de R$ 250 milhões em dívidas.

BR Pharma busca um remédio para a dívida

24/04/2017Fechar a compra da BR Pharma e de suas 822 drogarias foi a parte mais simples da história. A Lyon Capital, gestora do ex-CEO da WTorre Paulo Remy, já começou a peregrinação por bancos e fornecedores para renegociar as dívidas de curto prazo da rede de drogarias, na casa dos R$ 600 milhões. Entre os maiores credores estão Itaú, Santander e Banco do Brasil. Na tentativa de mostrar que “as coisas mudaram na BR Pharma”, a Lyon Capital vai apresentar um plano para a redução dos prejuízos da empresa, incluindo o aperto dos custos operacionais e o fechamento de drogarias deficitárias. É o que não falta: no ano passado, a BR Pharma teve um prejuízo de R$ 630 milhões. Por essas e por outras é que o BTG Pactual praticamente pagou para se desfazer da rede. O banco transferiu a BR Pharma para a Lyon por um valor simbólico e ainda se comprometeu a financiar a varejista com a compra de até R$ 400 milhões em debêntures nos próximos 30 anos.

Cedae entre o ideal e o real

16/03/2017A falta de um marco regulatório para a área de saneamento ameaça tirar preciosos bilhões do corroído cofre dos estados. Que o diga um dos mais combalidos de todos, o Rio de Janeiro. Segundo relatório que começou a ser enviado pelo BTG Pactual a seus clientes na semana passada, a privatização da Cedae tem potencial de gerar até R$10 bilhões caso seja realizada após a regulamentação dos serviços no setor. É quase o triplo do valor que o estado espera arrecadar com o atual modelo de venda da estatal – cerca de R$ 3,5 bilhões. A questão é casar o timing do governo federal, que trabalha a passos lentos na reconstrução do marco regulatório, com a desesperadora situação fiscal do Rio. Não há qualquer previsão de envio do projeto para o Congresso.Em tempo: no paper, o BTG aponta as empresas do setor elétrico como potenciais candidatas à compra das estatais de saneamento, em razão da sinergia entre ambas, notadamente no caso das companhias de geração hidrelétrica.

Prudential e Chubb avançam sobre participação do BTG

10/03/2017O frustrado acordo com a francesa CNP Assurances é página virada. O BTG Pactual já teria retomado as negociações para a venda da sua participação de 51% na Pan Seguros e na Pan Corretora. Segundo o RR apurou, o banco estaria em conversações com as norte-americanas Prudential e Chubb, que recentemente se uniu à suíça Ace. A operação gira em torno dos R$ 700 milhões.

O BTG já teria também acertado os ponteiros com a sócia Caixa Econômica, dona dos 49% restantes nas duas instituições. Os dois bancos deverão vender conjuntamente suas ações na seguradora e na corretora. Procurados, BTG e Prudential negaram as negociações. Já a Chubb não quis comentar o assunto.

A exigência de tag along feita pela Caixa Econômica teria inviabilizado o acerto entre o BTG Pactual e a CNP Assurances, que se recusou a comprar os 49% do banco estatal na Pan Seguros e na Pan Corretora. Neste caso, tudo leva a crer que o BTG pagou o preço pela conturbada relação entre os franceses e a própria Caixa. A CNP é controladora da Caixa Seguridade, com 51,75% do capital.

Desde o ano passado, tenta antecipar a renovação do contrato que lhe dá exclusividade na venda de seguros nas agências da CEF – o atual vence em 2021. Consta que a Caixa Econômica pediu mais do que os R$ 10 bilhões oferecidos pelos franceses para a renovação do contrato, R$ 2 bilhões a mais do que o valor do acordo em vigor. O banco estatal teria exigido ainda o pagamento antecipado de metade da cifra. A CNP discordou das condições impostas pela Caixa e interrompeu as tratativas.

Sócios do BTG desembarcam da Mitsubishi

6/03/2017A BTG MB, uma espécie de country club que reúne investimento sortidos dos sócios do BTG Pactual, estaria em busca de um comprador para a sua participação de 20% na MMC Automotores do Brasil, que representa a Mitsubishi no país. O negócio nasceu, sobretudo, da relação de amizade entre André Esteves e o empresário Eduardo Souza Ramos, a face da montadora japonesa no país. Procurado, o BTG nega a venda. Já a Mitsubishi não quis se pronunciar. Em tempo: a MMC também tem seus percalços com a Justiça, guardadas as devidas proporções em uma escala até maior. Dois de seus executivos, Robert de Macedo Rittcher e Paulo Arantes Ferraz, já foram condenados a quatro anos e dois meses de prisão no âmbito da Operação Zelotes por participar do esquema de pagamento de propinas a conselheiros do Carf.

BTG poda suas florestas

9/02/2017O BTG Pactual pretende vender seus ativos florestais na Estônia, na Hungria e na África do Sul. Coisa de US$ 200 milhões. São folhas de outono se comparadas à carteira total do banco no setor, avaliada em US$ 3 bilhões. A maior parte do 1,5 milhão de hectares sob gestão do fundo BTG Pactual Timberland está concentrada no Brasil, Estados Unidos e Uruguai.

BTG Pactual prepara seu retorno ao game das aquisições

2/12/2016O RR tem lá suas diferenças com o BTG Pactual, mas não se pode negar que o banco superou uma grave crise institucional, convenceu o mercado da sua capacidade de ajuste e, de quebra, recuperou a autoestima – os problemas de André Esteves já foram individualizados e serão resolvidos no devido Foro. No entanto, na percepção dos próprios sócios, o BTG só reconquistará de vez a imagem de winner quando voltar a protagonizar uma grande operação de M&A no setor. Por ora, é bom que se diga, tudo ainda está no campo das pretensões: são pensamentos embrionários que encantam particularmente o próprio Esteves. Ainda assim, nas tertúlias entre os acionistas do BTG, já começam a despontar alvos potenciais, objetos de desejo que se encaixariam com perfeição ao projeto de soerguimento do banco. Os dois nomes mais sussurrados são o Banrisul e a XP Investimentos. Procurado pelo RR, o BTG nega o interesse nas duas instituições. A XP, por sua vez, garante não ter mantido qualquer conversação neste sentido com o BTG. Já o Banrisul não quis se manifestar.

Os planos que vêm sendo anunciados pelo BTG para a sua operação digital são muito mais para constar, quase que apenas pela obrigação de acompanhar a tendência do setor, do que uma aposta na qual o banco efetivamente deposita suas expectativas de crescimento. A instituição não tem a pretensão de virar um player de peso nesse segmento. O BTG vai seguir os caminhos de sempre. Cada qual na sua raia, tanto o Banrisul quanto a XP lhe permitiriam recuperar ao menos parte da massa crítica que perdeu após o seu forçado processo de reestruturação. Com a compra do banco gaúcho, seu total de ativos pularia de R$ 128 bilhões para pouco mais de R$ 190 bilhões. Não seria o suficiente para o BTG voltar ao patamar de setembro de 2015 (R$ 302 bilhões) – última fotografia contábil antes da prisão de André Esteves. Tampouco provocaria mudanças no ranking bancário – a instituição permaneceria em quarto lugar entre os grupos privados, bem atrás do Santander (R$ 680 bilhões). Ainda assim, a aquisição daria novo fôlego à operação do BTG no varejo, seja pelos ganhos de escala, seja pelas sinergias com o Pan, do qual tem 51%.

A aquisição da XP Investimentos, por sua vez, teria um poder até maior de reaproximar o BTG do seu período de bonança, notadamente no que diz respeito à gestão de recursos de terceiros. A carteira de ativos do banco sairia dos atuais R$ 76 bilhões para algo em torno de R$ 116 bilhões, não muito distante, portanto, dos R$ 128 bilhões contabilizados em setembro do ano passado.

Banco do Brasil e Caixa são o chão e o teto da PDG

1/11/2016Ainda que indiretamente, o futuro da PDG Realty virou assunto de governo. Está nas mãos do Banco do Brasil e da Caixa Econômica Federal a decisão de dar um fôlego extra à maior incorporadora imobiliária do país ou lançá-la de vez no alçapão de uma recuperação judicial. É grande a pressão para que o BB e a Caixa acolham o pedido de um empréstimo emergencial feito pela companhia aos seus bancos credores, no valor aproximado de R$ 400 milhões. As duas instituições são vistas pela própria PDG como o fiel da balança na operação. Ambas respondem por mais de 30% da dívida de curto prazo da companhia, da ordem de R$ 5,5 bilhões. Se BB e Caixa concordarem com a proposta de refinanciamento, a expectativa da incorporadora é que os bancos privados – mais de uma dezena, entre eles Itaú e BTG – sigam em bloco o mesmo caminho. Assim tem sido durante as seguidas etapas de repactuação do passivo da PDG. A mais recente se deu em junho, quando a incorporadora conseguiu alongar por quatro anos o vencimento de R$ 2,3 bilhões em dívidas financeiras. Procurada, a Caixa não quis se manifestar, alegando que as “operações envolvendo a PDG são protegidas por sigilo bancário”. A incorporadora e o BB também não se pronunciaram. O risco de uma iminente recuperação judicial é exatamente o maior – e único – instrumento de pressão da própria PDG sobre o BB e a CEF. Não há muito tempo para uma decisão dos dois bancos e, por extensão, dos demais credores. A contagem regressiva para a RJ é breve, talvez questões de dias – consta que a PDG já mantém conversações com a Alvarez & Marsal, especialista no assunto. O processo colocaria um ponto de interrogação sobre a capacidade da incorporadora de entregar os imóveis aos seus compradores. A companhia tem 35 projetos em andamento, o equivalente a mais de seis mil unidades. No entanto, a PDG teria em caixa pouco mais de R$ 200 milhões, recursos que não cobririam seus compromissos sequer até dezembro. O empréstimo emergencial dos bancos permitiria à incorporadora chegar até o primeiro trimestre de 2017, contando ainda com os recebíveis previstos até março do ano que vem – algo em torno de R$ 700 milhões. Ainda assim, à luz dos números, fica a sensação de que a PDG tenta tratar de uma fratura exposta com arnica e band-aid. No mercado, a percepção é que mesmo um eventual acordo com os bancos para um novo aporte apenas adiará o inevitável: a recuperação judicial. Se o balanço do terceiro trimestre trouxer um prejuízo superior a R$ 1 bilhão – no primeiro semestre, as perdas foram de R$ 1,2 bilhão –, a empresa passará a ter patrimônio líquido negativo.

Sussurros e carinho na festa do professor Porto

25/10/2016Foi bonita a festa, pá. Na última sexta-feira, diversas safras de economistas que passaram pela Escola de Pós-Graduação e Economia (EPGE), atual Escola Brasileira de Economia e Finanças da FGV, se reuniram no salão nobre da instituição para celebrar os 70 anos do professor Antônio Carlos Porto Gonçalves, um craque na arte de se fazer querido. O que mais se ouviu no encontro fechado foram histórias da convivência acadêmica. Mas, catando aqui e acolá, puderam ser extraídas algumas observações valiosas sempre ditas aos sussurros: o governo de Michel Temer estaria blindado pela qualidade da sua equipe – Wilson Ferreira Jr., Maria Silvia, Pedro Parente etc – e tem os apoios político e da mídia para realizar o maior número de reformas conservadoras-modernizantes desde o movimento militar de 1964. Só tem de correr, pois a estrada da Lava Jato é acidentada, e 2018 já é dado como um ano morto. Quanto mais rapidamente as reformas forem aprovadas, mais célere as agências de rating elevarão a nota do Brasil, maiores serão as quedas dos juros e mais amplo o espaço para o crescimento dos investimentos. Economistas ouvidos consideram que Michel Temer não vai repetir Lula. O ex-presidente assistiu ao Judiciário desmontar seu alto comando – José Dirceu, José Genoíno, Luiz Gushiken, Antonio Palocci etc – sem ter quadros à altura para substituir os alvejados. Temer estaria conversando não só com os que se encontram na linha de tiro, entre eles alguns de seus principais assessores, mas com potenciais ocupantes de cargos no governo. Um exemplo é o ex-multiministro e ex-juiz do STF Nelson Jobim, atualmente operando como um híbrido de sócio de compliance e diplomata jurídico do BTG. Um exagerado wishful thinking aposta que até FHC estaria a postos para entrar em campo e não deixar o barco adernar. No espaço mais aristocrático da FGV, contudo, ninguém queria saber de conjuntura, previsões, econometria. A festa era para o grande Porto Gonçalves. Ele pertence à segunda geração heroica da EPGE, dirigida por Carlos Langoni – a primeira foi comandada por Mario Henrique Simonsen. As duas escolas ocuparam literalmente a área econômica do governo no seu tempo. Claudio Haddad, integrante da segunda geração, compareceu ao evento com grande fair play. Ele, que era uma espécie de Dartagnan do trio de mosqueteiros bilionários liderados por Jorge Paulo Lemannn, retornou a sua vertente acadêmica em uma escala compatível com sua fortuna: Haddad é o dono do Insper, maior concorrente da EPGE. Ele estava lá para dar abraços e apertos de mão e, principalmente, celebrar Porto Gonçalves, seu professor na EPGE. Presentes ainda Luiz Guilherme Schymura, Rubens Pena Cysne, Luiz Freitas e Joaquim Falcão, entre outros diretores de unidade. Também compareceram ex-alunos badalados como Maria Silvia Bastos Marques, Gustavo Loyola, e o presidente da FGV, Carlos Ivan Simonsen Leal. Lá do firmamento Eugenio Gudin, Otávio Gouveia de Bulhões e Roberto Campos abençoavam o encontro, sensibilizados.

Rigor

20/10/2016O acordo que a Pasa, do México, está costurando com a Estre Ambiental é mais rigoroso do que o habitual em contratos dessa natureza, notadamente no que diz respeito aos antecedentes da empresa brasileira. Os mexicanos exigem o direito de cancelar a fusão, sem qualquer ônus, caso a companhia seja chamada a responder por algum eventual ilícito do passado. O motivo da cautela da Pasa atende pelo nome de Lava Jato. Citada nas investigações, a companhia controlada pelo BTG e pelo empresário Wilson Quintella prestou serviços de coleta e tratamento de lixo à Petrobras entre 2010 e 2014, período no qual teria amealhado mais de R$ 700 milhões. Em dezembro do ano passado, não custa lembrar, a PF chegou a fazer uma operação de busca e apreensão no escritório da Estre em São Paulo. Procurada, a empresa não quis se pronunciar sobre o assunto.

BTG esvazia sua prateleira de remédios

14/10/2016O BTG está prestes a fechar duas operações que praticamente significarão o desmonte da BR Pharma , seu braço no varejo farmacêutico criado em 2009. Trata-se da venda das bandeiras Big Ben e Farmais, respectivamente para a Extrafarma, leia-se Grupo Ultra, e a Raia Drogasil. Segundo informações filtradas junto ao BTG, a dupla negociação deverá render algo em torno de R$ 1,5 bilhão. As duas bandeiras são as joias da coroa da BR Pharma. Reúnem aproximadamente 600 lojas e, juntas, deverão faturar neste ano cerca de R$ 2,8 bilhões, ou mais de 70% de toda a receita da holding. No fim de setembro, o BTG já havia fechado a venda de outra bandeira, a Drogaria Rosário, para a Profarma por R$ 173 milhões. Ao consumar a negociação da Big Ben e da Farmais, faltarão apenas dois ativos de menor porte para o encerramento definitivo da BR Pharma: a baiana Sant´Ana e a pernambucana Guararapes. O BTG ainda tentou negociar todas as suas drogarias de uma só vez, mas faltou candidato disposto a assumir o frankenstein farmacêutico criado pelo banco, que reuniu na mesma empresa ativos com taxas de retorno tão díspares. As partes parecem ser melhores do que o todo, que tem exigido sucessivos aportes financeiros do BTG – a mais recente capitalização, em janeiro, consumiu R$ 400 milhões. • As seguintes empresas não retornaram ou não comentaram o assunto: BTG, Ultra e Raia Drogasil.

Página virada

11/10/2016Carlos Fonseca estaria prestes a deixar o BTG . Fonseca, que já foi o queridinho de Andre Esteves e todo-poderoso da área de private banking do banco, está na unidade de investimentos imobiliários há mais de um ano. Procurado, o BTG nega a saída.

Multiplicação

7/10/2016A Brookfield estaria em negociações para a compra da TTG Brasil, empresa de ativos florestais do BTG. Sua carteira reúne 110 mil hectares de terras, avaliados em aproximadamente US$ 800 milhões. Os canadenses, ressalte-se, já atuam neste setor no Brasil. Com a aquisição da TTG, passariam a ter mais de 400 mil hectares sob seu guarda-chuva. Procurada, a Brookfield nega a operação. Já o BTG não se pronunciou.

Rebatida

5/10/2016Com a desistência do BTG, o banco português Banif está tentando empurrar suas operações no país para o Brasil Plural . • As seguintes empresas não retornaram ou não comentaram o assunto: Banif e Brasil Plural.

Segunda chance

26/09/2016O Ultra renovou o acordo de exclusividade para negociar a compra da rede de drogarias Big Ben, controlada pela BR Pharma, leia-se BTG. O novo dead line é o fim de outubro. Com aproximadamente 260 farmácias, a Big Ben faturou no ano passado cerca de R$ 1,6 bilhão. A cifra é superior à receita da própria Extrafarma, o braço do Grupo Ultra no varejo farmacêutico (R$ 1,4 bilhão).

Bullets

22/09/2016Antonio Bonchristiano, um dos manda-chuva da GP Investimentos, anda cansado do vai-e-vem entre Nova York e São Paulo. Deve ficar de vez na Big Apple. • • • O dono do Insper, Claudio Haddad, uma espécie de Greta Garbo do debate econômico, está pouco otimista com o país no curto prazo. Para ele, o curto prazo demora 10 anos. • • • Nelson Jobim está esculpindo a nova política de compliance do BTG, que, nas suas palavras, “transformará o banco em um santuário”.

Saneamento

12/09/2016Há mais um ativo na prateleira do BTG. O banco colocou à venda sua participação de 27% na Estre Ambiental . • As seguintes empresas não se pronunciaram ou não comentaram o assunto: BTG.

Indigo busca vaga no controle da BahiaPark

30/08/2016No momento em que sócios entram e saem da Estapar – casos, respectivamente, do norte-americano Sam Zell e da Bozano Investimentos –, sua maior concorrente no Brasil acelera em busca de aquisições. O alvo da francesa Indigo, nova marca da Moving Vinci, é a BahiaPark, maior rede de estacionamentos do eixo Norte-Nordeste. A companhia é controlada pela Sinart, do empresário Henrique Pedreira, que atua ainda na gestão de terminais rodoviários, aeroportos e em hotelaria. Procurada, a Indigo confirmou que “está prospectando aquisições no Norte e Nordeste.” Disse também que a BahiaPark “ainda” não foi contatada. Para bom entendedor… A Indigo tem mais de R$ 500 milhões para investir no Brasil. A incorporação da BahiaPark daria o maior gás aos números do grupo no país. O faturamento saltaria de R$ 450 milhões para mais de R$ 650 milhões por ano. Significa dizer que a participação do Brasil na receita global subiria de 15% para mais de 20%. O Ebitda da operação brasileira sairia dos atuais R$ 50 milhões para algo próximo de R$ 70 milhões. A Indigo saltaria ainda de 140 mil para quase 180 mil vagas em todo o país. No entanto, o caminho para a tão almejada liderança do setor ainda é longo. A Estapar, leia-se BTG, soma mil estacionamentos com mais de 360 mil vagas. • As seguintes empresas não retornaram ou não comentaram o assunto: BahiaPark.

Máquina à venda

29/08/2016Em busca de um comprador para a rede varejista Máquina de Vendas, o BTG teria batido à porta das gestoras norte-americanas Advent e Carlyle. Antes, manteve tratativas com o Magazine Luiza, mas a conversa não andou.

Acervo RR

Cofre aberto

10/08/2016O bilionário norte-americano Sam Zell está em busca de ativos na área de real estate no Brasil. Teria reservado o equivalente a R$ 1 bilhão para a compra de participações no setor. Na semana passada, não custa lembrar, Zell fechou um aporte de R$ 400 milhões na Estapar , operadora de estacionamentos controlada pelo BTG.

Cofre aberto

10/08/2016O bilionário norte-americano Sam Zell está em busca de ativos na área de real estate no Brasil. Teria reservado o equivalente a R$ 1 bilhão para a compra de participações no setor. Na semana passada, não custa lembrar, Zell fechou um aporte de R$ 400 milhões na Estapar , operadora de estacionamentos controlada pelo BTG.

Venda em pílulas

3/08/2016Além das negociações para a venda da Big Ben ao Grupo Ultra, a BR Pharma, leia-se BTG, também procura um comprador para a rede Farmais. A empresa, que reúne 400 drogarias no país, foi oferecida à norte-americana CVS . • As seguintes empresas não retornaram ou não comentaram o assunto: BR Pharma e CVS.

BTG se despede da UOL

2/08/2016A presença do BTG na área de mídia está com os dias contados. O banco colocou à venda sua fatia de 6% no UOL . • Procuradas pelo RR, as seguintes empresas não retornaram ou não comentaram o assunto: BTG.

Sócios do Teuto brigam até o último comprimido

28/07/2016A Pfizer e a família Melo, sócios no laboratório Teuto, não se entendem nem quando estão de acordo. Há cerca de dois meses, os norte-americanos e os herdeiros do empresá- rio Valterci Melo acertaram uma trégua e decidiram vender em conjunto o controle da farmacêutica goiana. O que parecia ser o ponto final de uma conflituosa relação iniciada em 2010 acabou se revelando um novo round nessa contenda societária. Acionistas majoritários, com 60% do capital, os Mello vêm tentando alijar os norte-americanos das negociações. Segundo o RR apurou, a Pfizer tem conhecimento de que a família, assessorada pelo BTG, estaria mantendo conversações paralelas com candidatos à compra do controle integral do laboratório. De acordo com uma fonte que acompanha as negocia- ções, há tratativas bem avançadas com a Cimed , grupo que atua na produção e distribuição de medicamentos. Outro pretendente seria o Aché, um dos maiores laboratórios farmacêuticos nacionais. A Pfizer não abre mão da venda em conjunto do controle do Teuto, com o óbvio intuito de melhorar a precificação do ativo, notadamente da sua participação minoritária. É o que recomendaria qualquer bom manual. No entanto, a relação entre a multinacional e os herdeiros de Walterci Melo, morto em 2014, nunca foi marcada exatamente pela lógica e pelo jogo cooperativo. Muito pelo contrário. Os norte-americanos têm suas razões para manter um pé atrás em relação aos sócios. A multinacional já teria acusado a família Melo de maquiar os nú- meros do Teuto e inflar artificialmente o Ebitda da empresa para se beneficiar na eventual venda do controle para a própria Pfizer. Isso porque, ao acertar a aquisição dos 40% do laboratório goiano, a companhia norte-americana ficou com uma opção de compra do restante das ações, a ser exercida até 2017. Pelo contrato, nesse caso a precificação do Teuto equivaleria a 14,4 vezes a geração de caixa da companhia. Ou seja: quanto maior o Ebitda, mais a multinacional teria de pagar pela fatia dos controladores. Por conta disso, a Pfizer sempre confiou desconfiando dos números apresentados pelos Melo. • As seguintes empresas não retornaram ou não comentaram o assunto: Teuto.

Veredicto

27/07/2016Com o convite a Nelson Jobim para que seja sócio do banco, o BTG acaba de criar mais função para os ex-togados: “Bank cleaning judge”. Não foi feito ainda o valuation do passe do juiz Sérgio Moro, caso ele decida se tornar banqueiro.

Hora da verdade

23/06/2016A diretoria do Banco do Brasil está disposta a fazer a baixa contábil de boa parte dos créditos contra a Sete Brasil, que totalizam R$ 3,5 bilhões. Seguiria, assim, os passos do BTG e da Petrobras, que já lançaram em balanço, respectivamente, R$ 1 bilhão e R$ 900 milhões em dívidas da companhia. Procurado, o BB não quis se pronunciar, alegando sigilo comercial e financeiro.

Engodo

21/06/2016O plano do “Flamengo S/ A” idealizado pela diretoria do clube está virando uma lenda urbana. Até o momento, as gestões para a abertura de capital têm fracassado. Procurado, o Flamengo nega o projeto. No entanto, segundo o RR apurou, teriam ocorrido conversações com o BTG e o Gávea. A alternativa seria a criação de uma empresa em sociedade com investidores para administrar o elenco e viabilizar a construção de uma arena esportiva.

BTG vira a página na BR Properties

9/06/2016O BTG atravessou mais uma estação da via crucis que tem percorrido para vender ativos e recompor sua estrutura de capital. O banco desfez-se de quase toda a sua participação na BR Properties, na esteira da oferta pública realizada pelo GP – novo controlador da empresa de investimentos imobiliários. O BTG teria amealhado cerca de R$ 500 milhões com a negociação de 14% da BR Properties – em dezembro, já havia embolsado R$ 460 milhões com a venda de outro lote de ações. O banco ainda manteve uma fatia residual de 4%, mas, a partir de agora, sem qualquer participação na gestão. Será um mero espectador numa empresa que já foi sua. Para as circunstâncias, aceitar a oferta do GP – com um ágio de mais de 37% sobre o atual valor de mercado – era o que de melhor o BTG poderia fazer com um papel que acumula queda de 20% nos últimos 12 meses e de 70% em três anos. Agora, o banco se volta para uma etapa bem mais complexa da sua peregrinação em busca de capital: a venda da sua participação na PetroAfrica, a associação com a Petrobras costurada por André Esteves que tanta controvérsia gerou. Mas essa já é outra história. A seguinte empresa não comentou o assunto: BTG.

Devolução

1/06/2016O contencioso entre a família Furlan, ex-controladora da Lojas Seller, e a Leader Magazine, vendida recentemente pelo BTG ao empresário Fabio Carvalho, ganhou um novo capítulo. Carvalho quer desfazer a compra da Seller e devolver a empresa aos antigos acionistas. No entanto, os Furlan só admitem discutir uma possível devolução caso a Leader pague uma dívida de R$ 140 milhões ainda referente à aquisição da rede varejista, fechada em 2013. Trata-se de um dos tantos problemas da Leader que o BTG empurrou para o novo controlador. Procurada pelo RR, a Leader não comentou o assunto.

Aporte nas estatais está no topo da agenda Temer

12/05/2016As capitalizações da Petrobras e da Eletrobras, com recursos do governo, já está contratada junto ao futuro ministro da Fazenda, Henrique Meirelles. É consenso entre os próceres de Michel Temer que o nível de endividamento das duas empresas superou a instância corporativa e beira a irresponsabilidade cívica. Ambas as estatais têm uma participação no crescimento econômico insubstituível. E encontram-se aos frangalhos devido a um passivo que não tem solução fora da injeção de recursos públicos. A estimativa é que a Petrobras não sai do ponto em que se encontra se não for capitalizada em R$ 100 bilhões. Essa ordem de grandeza não dispensa corte de despesas e de investimentos e venda de ativos. É uma medida indispensável, conforme Armínio Fraga, que vem sendo cogitado para a presidência da Petrobras. Quando o economista se manifesta publicamente a favor de um aporte de capital na estatal, existem pelo menos três hipóteses: ou ele está com a carteira da sua gestora de recursos abarrotada de papéis da dita cuja; ou faz o seu próprio lobby para o cargo; ou exerce o hábito de ser palpiteiro. O RR considera a terceira hipótese como a mais provável. O modelo que está sendo cogitado é um derivativo da proposta do BTG de conversão da dívida da Petrobras junto aos bancos públicos. Em um novo ambiente econômico, com um dólar na faixa de R$ 3,20, previsão da própria estatal, a regulamentação das leis que retiram a obrigatoriedade de participação em 30% nos campos do pré-sal e o fim da exigência do similar nacional, é razoável esperar que a capitalização da empresa seja acompanhada pelo acionista minoritário. No final do ano passado, ainda com Joaquim Levy na Fazenda, e no início deste ano, com Nelson Barbosa na Pasta, Aldemir Bendine bateu na porta de ambos com o mesmo pedido. Não foi atendido. A perspectiva agora é a de que a dívida pública bruta é um problema consumado, para se resolver apenas mais à frente. O débito das estatais não pode mais ser ignorado. A capitalização da Eletrobras será menos espetaculosa, mas não menos relevante do que a da Petrobras. Há engenhosidades sendo preparadas no laboratório de Minas e Energia de Michel Temer. Elas passam fundamentalmente pela área de transmissão. As participações da Chesf, Furnas, Eletronorte e Eletrosul no setor seriam transferidas para a própria holding, mais precisamente para um novo braço da estatal: a Eletrobras Transmissão. Esta empresa já nasceria como dona do maior colar de ativos no transporte de energia elétrica do país, com participação em quase metade das linhas transmissoras em operação e em fase de implantação. Ou seja: em uma das mãos, ativos maduros, já amortizados; na outra, a garantia de receitas futuras com a entrada em cena das novas concessões. Um mix que seria ofertado ao mercado numa bandeja de prata com a abertura de capital da Eletrobras Transmissão. Por vias oblíquas, o governo captaria recursos para a empresa-mãe tocar projetos prioritários, notadamente na área de geração – a começar pela construção das usinas do Tapajós. Nesse caso, aliás, Temer já vai receber de herança o modelo e o edital para a concessão das hidrelétricas.

Segunda época

5/05/2016A Moving Vinci, segunda maior empresa de estacionamentos do país, teria retomado as conversações com o BTG para a compra da Estapar. A primeira rodada de conversas foi abruptamente interrompida em dezembro do ano passado, depois que os franceses se negaram a aceitar a contratação de um adviser em comum acordo para avaliar o ativo. Procurada, a Estapar nega a negociação. Já a Moving não se pronunciou.

Furada

3/05/2016Entre os acionistas da Sete Brasil, o BTG foi o principal artífice do pedido de recuperação judicial da empresa protocolado na última sexta-feira. Foi o banco quem levou para dentro da companhia a consultoria Alvarez & Marsal.

Corretagem

18/04/2016A liquidação de ativos do BTG deverá se estender ao Chile e à Colômbia. Segundo fonte ligada ao próprio banco, suas corretoras de valores nos dois países estariam à venda. Procurado, o BTG nega a negociação dos ativos. A conferir.

Lemann vasculha os canteiros do mercado imobiliário

30/03/2016Jorge Paulo Lemann, Beto Sicupira e Marcel Telles estão garimpando o mercado de real estate em busca de pepitas escondidas entre os cascalhos do setor. Segundo o RR apurou, a São Carlos Empreendimentos e Participações, braço imobiliário do trio, estaria em negociações para a compra da WTorre Morumbi, projeto de alto padrão tocado pela WTorre e pelo BTG. De acordo com a mesma fonte, a companhia avalia também a compra da Torre B da EZ Towers, na Marginal Pinheiros, imóvel pertencente à incorporadora paulista Eztec. Caso o negócio seja sacramentado, a São Carlos passaria a controlar integralmente o empreendimento – em 2013, a própria empresa assumiu a Torre A. A operação, aliás, é um bom exemplo de como os ativos do setor estão a “preço de banana”. Há três anos, a companhia de Lemann, Sicupira e Telles pagou R$ 550 milhões pela Torre A da EZ Towers. Hoje, a Torre B, sua “irmã gêmea”, estaria avaliada em pouco mais de R$ 350 milhões. A São Carlos tem em caixa cerca de R$ 400 milhões para novas aquisições – isso para não falar da retaguarda financeira que a companhia naturalmente possui. Como se não bastasse seu congênito poder de compra, a empresa se vale também de sua boa performance, na contramão do mercado imobiliário. Enquanto congêneres convivem com resultados declinantes e dívidas nas alturas e queimam seus estoques na bacia das almas, a São Carlos reduziu seu passivo líquido e tem aumentado continuamente sua geração de caixa. No ano passado, sua receita cresceu 55% em relação a 2014, chegando a R$ 480 milhões. O lucro, por sua vez, aumentou 39%. As seguintes empresas não retornaram ou não comentaram o assunto: São Carlos, WTorre e BTG.

CPI do Carf lança seus holofotes sobre o UBS e o BTG

18/03/2016O UBS deve lamentar profundamente o dia em que André Esteves cruzou o seu caminho. A compra do Pactual revelou-se uma enorme furada e sua venda de volta para o banqueiro, um fracasso ainda maior: na ocasião, os suíços perderam dinheiro e sofreram com a desleal captura de profissionais. Como se não bastassem essas subtrações, cinco anos depois essa antiga convivência com Esteves arrasta o grupo para um dos escândalos em cartaz no Brasil. É o que revela o primeiro ato oficial da recém-instaurada CPI do Carf. A recomendação para a convocação de executivos do UBS, que consta do plano de trabalho apresentado pelo relator João Carlos Bacelar (PR-BA) na última terça-feira, foi interpretado em Brasília como uma espécie de “vazamento oficial”. Trata-se de uma forte evidência de que o grupo suíço e o próprio BTG vêm sendo investigados no âmbito da Operação Zelotes – conforme antecipou o RR na edição de 17 de fevereiro. Procurados, UBS e BTG não quiseram se pronunciar. Tudo leva a crer que o alvo da Polícia Federal é o processo nº 16682.720614/ 2012-61, por meio do qual o BTG contesta um auto de infração da Receita no valor de R$ 2,2 bilhões. No dia 19 de setembro de 2014, a 3ª Turma da 1ª Câmara da 1ª Seção do Carf confirmou a autuação do banco e sua condenação ao pagamento da multa pelo uso indevido de ágio na venda do Pactual para o UBS, em 2006. O BTG recorreu à Câmara Superior de Recursos Fiscais e aguarda novo julgamento. Além de colar o UBS no escândalo do suposto esquema de compra de sentenças no Conselho de Recursos Fiscais, a CPI do Carf também traz à tona a disputa travada entre os pró- prios bancos. Desde a autuação da Receita Federal, um tenta jogar no colo do outro a responsabilidade pelo pagamento da multa – responsabilidade esta que, num sentido mais amplo, se estenderia a eventuais procedimentos pouco ortodoxos adotados na tentativa de reverter a condenação junto ao Carf. O BTG alega que o UBS era o controlador do Pactual na época da autuação e, portanto, confirmada a condenação, cabe a ele o pagamento da multa. Os suíços, no entanto, têm outro entendimento sobre o caso: ao recomprar o Pactual, o BTG teria assumido integralmente seu passivo e eventuais pendências fiscais.

Bendine deixa Sete Brasil a ver navios

15/03/2016Carlos Lacerda dizia que Roberto Campos ia matar os pobres de fome e os ricos de raiva. Aldemir Bendine, por sua vez, vai matar os bancos tanto de fome quanto de raiva. O presidente da Petrobras não aceitou as propostas feitas até agora pelas instituições financeiras credoras da Sete Brasil. Ele descartou a recuperação judicial defendida pelo BTG. Não foi o único pleito da instituição financeira que esbarrou em Bendine. O executivo brecou também a proposta do BTG para que a Sete Brasil fosse incorporada pela própria estatal. Neste caso, a Petrobras emitiria um lote de ações especiais, que ficariam em poder dos credores. A engenharia foi recebida na petroleira com escárnio. Aldemir Bendine já fez chegar aos acionistas e bancos que a Petrobras provavelmente precisará de apenas cinco das 28 sondas inicialmente contratadas junto à Sete Brasil. É mais uma ducha de água fria nos sócios e credores da companhia. Antes, havia a expectativa de que a Petrobras confirmaria a compra de, ao menos, dez equipamentos. Na visão dos acionistas da Sete Brasil, está claro que Bendine quer jogar o abacaxi no colo dos bancos, eximindo a estatal de qualquer responsabilidade sobre a recuperação da empresa. Procurada pelo Relatório Reservado, a seguinte empresa não retornou ou não comentou o assunto: Petrobras

Solução final

11/03/2016O BTG já não enxerga outro caminho para a Leader Magazine. Segundo o RR apurou, são grandes as chances de que a rede varejista entre com um pedido de recuperação judicial até o fim do mês. A empresa acumula dívidas superiores a R$ 1 bilhão. Procurada pelo RR, a BTG não comentou o assunto.

Ultra escolhe os melhores frascos na farmácia do BTG

8/03/2016O BTG está sendo apresentado ao jeito Ultra de negociar. O modus operandi inclui baixíssima flexibilidade, imposição de rígidas exigências contratuais e, sobretudo, uma enorme disposição para achatar mais e mais o preço do ativo, até comprá-lo na bacia das almas. Este é o arsenal que o Grupo Ultra tem utilizado nas tratativas para a aquisição da Big Ben, uma das redes de drogarias que compõem a BR Pharma, braço farmacêutico do banco. Uma a uma, as principais premissas que o BTG imaginou para a operação têm sido derrubadas na mesa de negociações. Sua intenção era vender integralmente a BR Pharma, empurrando para o outro lado do balcão o que há de melhor e de pior nesse frasco – leia-se todas as cinco bandeiras penduradas na holding. O Ultra, no entanto, rejeitou este modelo, condicionando o acordo ao fatiamento da empresa e à compra apenas da Big Ben, a mais rentável das subsidiárias. No capítulo preço, mais uma derrota à vista para o BTG. Segundo uma fonte familiarizada com a negociação, o banco havia fixado o preço da rede de farmácias em R$ 400 milhões. Nesse patamar, é grande a chance de que os comprimidos da Big Ben encalhem na prateleira. O mesmo informante garante que o Ultra quer impor um deságio de pelo menos 25% sobre esse valor, na certeza de que o BTG não conseguirá uma oferta mais alta do que essa. É por essas e outras que, historicamente, analistas consideram os bonds do Ultra entre os mais seguros do mercado. O grupo tem uma longa tradição em gerir seu caixa com austeridade e comprar ativos lá no chão, nem que para isso tenha de deixar algumas oportunidades passarem – em certos casos, nem tão oportunidades assim, vide o exemplo do Comperj. No caso da Big Ben, o Ultra tem todas as circunstâncias a seu favor. A expectativa de resultados cadentes joga o preço do ativo ainda mais para baixo. Procurada pelo RR, a BTG não comentou o assunto.

Farmacêutico

23/02/2016Claudio Galeazzi – sócio e, desde dezembro, integrante do comitê de auditoria do BTG – teria sido destacado para uma nova missão no banco: comandar a reestruturação e a venda da BR Pharma . Procurado, o BTG nega.

Sete Brasil é um território partido ao meio

18/02/2016A Sete Brasil vive sua Guerra da Secessão. O RR apurou que um grupo de acionistas, encabeçado por Previ, Funcef e BTG, estaria se articulando para entrar na Justiça contra a Petros, também sócia da empresa. O objetivo seria impedir o fundo de pensão de votar nas próximas reuniões de Conselho. A alegação é de que existe um conflito de interesses por conta do duplo chapéu da Petrobras – sócia e maior cliente da Sete Brasil. Puro jogo de cena. A manobra teria como finalidade abrir caminho para a aprovação do pedido de recuperação judicial da companhia. Hoje, entre os maiores acionistas, a Petros seria o único contrário à medida. Procurada, a Sete Brasil disse desconhecer o assunto. Ressalte-se que a empresa contratou os préstimos da consultoria Alvarez & Marsal, sinônimo de recuperação judicial.

TPG faz um plano de saúde na Hapvida

17/02/2016O Texas Pacific Group (TPG), que administra US$ 80 bilhões em recursos, vem mantendo negociações para a compra de uma participação na cearense Hapvida. Trata-se da maior empresa de medicina de grupo do Norte e Nordeste, com mais de três milhões de vidas e faturamento de R$ 3 bilhões. Segundo o RR apurou, o médico Candido Pinheiro Lima, fundador da companhia, seguirá como acionista majoritário. Já há algum tempo a porta da Hapvida está entreaberta para a chegada de novos sócios. No ano passado, a empresa chegou a contratar o BTG e o Credit Suisse para conduzir seu IPO, mas a operação não resistiu às condições adversas do mercado. No fim do ano passado, o TPG fez uma dupla oferta pelo controle dos hospitais Santa Joana e Memorial São José, em Recife, mas foi superado, respectivamente, pelo empresário Edson Bueno e pela Rede D´Or. Sem o aperitivo, os norte-americanos decidiram partir para o prato principal. Como prato principal entenda-se a oportunidade de ter uma participação relevante na maior operação integrada do setor no Norte e Nordeste. Além da gestão de planos de saú- de, a Hapvida congrega duas dezenas de hospitais, 70 clínicas e uma rede com mais de 100 laboratórios. Procuradas pelo RR, as seguintes empresas não retornaram ou não comentaram o assunto: TGP e Hapvida.

Zelotes trisca nos calcanhares de André Esteves

17/02/2016O banqueiro André Esteves corre o risco de sentir saudades da Lava Jato. No lugar desta primeira experiência supostamente criminal da sua vida, entraria a Operação Zelotes, com muito mais nitroglicerina do que a antecedente, responsável pela temporada de Esteves no cárcere. A fonte do RR é um lobista que tem colaborado com a Zelotes. Segundo o informante, o balcão de interesses do ex-dono do BTG seria amplo. Nele caberiam medidas provisórias sob encomenda, incluindo setores diversos além da área bancária, facilidades para a compra do Bamerindus e um balaio de créditos podres carregados pelo Banco Central. Os procedimentos incestuosos incluiriam até o Banco Pan, uma aquisição que não se revelou um bom negócio, mas vinha indexada a um pacote de futuras oportunidades. Esteves era somente a ponta financeira dessa ramificação da Zelotes. A carta que fechava a canastra na partida seria o ex-ministro Guido Mantega, principal interlocutor, confidente e, digamos assim, facilitador do ex-todo-poderoso banqueiro. Não é de hoje que Mantega vem sendo cozido em banho-maria pelos procuradores e policiais. Ele tem ligações com vários casos, ainda em fase de investigação. Mas, quando se fala em André Esteves, dificilmente as linhas de um e de outro deixam de estar embaraçadas. Uma dessas simbióticas operações é um fundo aparentemente prosaico criado pelo Ministério da Fazenda para investimento nos países da África, cuja exigência para sua criação era a presença do BTG como gestor. O caso está sob investigação. Em um tempo de impunidade, no qual o limite da separação entre os interesses do setor público e do privado era extremamente flexível, as relações entre Esteves e Mantega até podiam ser compreendidas como uma assessoria informal visando à colaboração com o Estado. Sob esse prisma não haveria nada de mais na frequência exagerada de encontros entre ambos, inicialmente, em restaurantes discretos, mas depois abertamente, inclusive no badalado Fasano. Ocorre que essa licorosa versão não era verdadeira. Esteves não era um generoso assessor de Mantega. E Mantega não estava somente em busca de bons conselhos. O sumo dos interesses entre ambos é o que a Operação Zelotes está tentando espremer com suas averiguações.

Estre Ambiental é um copo cheio de impurezas

11/02/2016Acusação de sonegação de impostos da ordem de R$ 110 milhões pelo Ministério Público Federal em São Paulo, cadeira cativa na Operação Lava-Jato, queda de receita, prejuízos, alto endividamento. A água da Estre Ambiental é imprópria para consumo humano. O empresário Wilson Quintella vê o que já foi um dos maiores grupos privados de serviços ambientais do país se evaporar sem encontrar uma solução para a encruzilhada em que o negócio se encontra. Uma parte expressiva dos contratos de concessão vence nos próximos 12 meses. A dívida de quase R$ 2 bilhões exige novos aportes de capital no curto prazo. De “dentro de casa”, o dinheiro dificilmente virá. A Angra Partners, dona de 8% do capital, não está disposta a colocar mais recursos na Estre e dá sinais de que quer pular fora do negócio. O BTG, então, nem se fala. Neste momento, o banco, que detém 32% da companhia, mal consegue ajudar a si próprio. Quintella foi buscar uma saída da porta para fora da empresa. Nos últimos meses, vem tentando fisgar um novo investidor, até o momento sem sucesso. As recentes gestões com a GP Investments e a espanhola GS Inima, que comprou recentemente ativos de saneamento do grupo OAS, esbarram na intransigência do empresário, que quer permanecer no negócio como um acionista relevante e tomar conta da gestão. Wilson Quintella não se dá por vencido. Cria do ex-rei da soja, o falecido Olacyr de Moraes, de quem foi sócio na Constran – posteriormente comprada pela UTC (incrível como as águas da Lava-Jato sempre se encontram em algum ponto) –, o empresário já virou o jogo diversas outras vezes na vida. Às vezes, quando o jogo sequer havia começado. Do zero construiu uma holding na área de saneamento e serviços ambientais com 17 centros de tratamento de resíduos no Brasil, Argentina e Colômbia e faturamento de R$ 2,5 bilhões ao ano. Mas hoje as circunstâncias lhe são cada vez menos favoráveis. O alívio poderia vir do fundo FIFGTS, ao qual a Estre Ambiental solicitou um aporte da ordem de R$ 500 milhões. No entanto, o processo está parado no conselho curador do Fundo desde 2014 e não há qualquer previsão para ser concluído, ainda mais com a Lava-Jato no encalço da Estre e de Quintella. A empresa Estre Ambiental não retornou ou não comentou o assunto.

Bate e volta

2/02/2016Raul Aguilera já teria apresentado ao BTG uma proposta para recomprar a Big Ben, vendida em 2011 para a Brasil Pharma – braço deficitário do BTG no varejo farmacêutico. Á época, embolsou US$ 260 milhões. Hoje, a Big Ben talvez não valha a metade. O BTG não retornou o assunto.

Todo sabido tem seu dia de “mané”

2/02/2016O banqueiro Daniel Dantas perdeu uma grana alta com ações da Gerdau do e Itaú. Mas, no mercado, diz-se que o prejuízo maior foi com ações do BTG.

BTG atola no capital da Mitsubishi

1/02/2016Vai ser preciso muita tração nas quatro rodas para o BTG desatolar do capital da Mitsubishi Motors do Brasil (MMC). Guardadas as devidas proporções, os próprios acionistas do banco tratam a participação de 15% na montadora como um ativo tão difícil de ser passado adiante quanto as deficitárias Leader Magazine e BR Pharma – a incomparável Sete Brasil, claro, nem entra nesta conta. O BTG já ofereceu as ações ao sócio controlador da MMC, Eduardo de Souza Ramos, mas o empresário e amigo de longa data de André Esteves se recusa a recomprar a participação, mesmo com um expressivo deságio. O Plano B, a transferência para a própria Mitsubishi do Japão, também já foi descartado. Sem uma solução caseira, o BTG partiu em busca de um comprador no mercado. Consultado, o banco nega a venda das ações. Mas, segundo fonte próxima à empresa, o problema é que uma série de circunstâncias joga contra o negócio, a começar pela performance da Mitsubishi do Brasil. Desde que desembarcou na empresa, em 2010, o banco já teria acumulado um prejuízo de quase US$ 150 milhões com o investimento. Além disso, se associar à montadora neste momento significa cair de paraquedas na Operação Zelotes. A MMC é uma das empresas suspeitas de participar do esquema de pagamento de propina a conselheiros do Carf.

Amigos do BTG

1/02/2016O ex-banqueiro Luiz Cezar Fernandes enviou mensagem de apoio a André Esteves, seu sucessor no Banco Pactual, hoje BTG . Curiosa a história dos dois personagens. Esteves, que hoje se encontra no desterro, foi o algoz de Fernandes no banco e depois se tornou seu salvador quando este último esteve por perder a residência – a fazenda Samambaia – devido a dívidas não honradas.

Consolação

21/01/2016O BTG esperava embolsar cerca de R$ 2,2 bilhões pela sua participação de 51% na Pan Seguros. Provavelmente, terá de se contentar com a oferta de R$ 1,5 bilhão da francesa CNP Assurances, a maior até o momento. A BTG não comentou o assunto.

Carlyle e GIC avançam sobre o controle da Rede D´Or